Начальник управления маркетинговой стратегии и исследований ВТБ24 в ходе традиционного визита в Екатеринбург рассказал о том, что сейчас происходит в экономике страны, и как она будет меняться

2015 год для банков, да и для страны в целом стал непростым. Единственный сектор, который по итогам года покажет рост, это ипотека, по всем остальным сегментам - значительный спад. Но уже в следующем году ситуация исправится.

О курсе валют

Динамика курса рубля сегодня, прежде всего, зависит от цены на нефть. Второй фактор - геополитический. Как только события на Украине успокаиваются, так стабилизируется и курс рубля. И если не будет новых обострений в политическом плане, то и рубль сильно меняться не будет. По нашим прогнозам, в течение 2016 года если он и ослабнет, то на 4-5 рублей за доллар и евро, не больше.

О богатых и бедных

На текущий момент Минэкономики предполагает, что в 2015 году реальные доходы населения сократятся на 7%. Это результат высокой инфляции.

Еще два важных фактора: рост безработицы +6,8% и сокращение оборота розничной торговли на 8,5% (по нашим прогнозам).

Это все говорит нам о том, что у большинства людей в стране стало меньше денег, они вынуждены больше тратить на товары ежедневного потребления, а значит, меньше остается средств на сбережения и на покрытие кредитных расходов.

Впрочем, по результатам нашего собственного опроса, далеко не все в кризис отмечают снижение зарплат. Люди с достатком от 60-65 тыс. рублей говорят даже о незначительном росте номинальных доходов. Ненамного (в среднем +3%), и все же. Сильнее всего экономические сложности ударили именно по бедным. В кризис богатые богатеют, а бедные беднеют.

О расходах на кредиты

В этих условиях население стало ответственнее подходить к банковским долгам. Мы видим, что по итогам первого полугодия доля расходов россиян на обслуживание банковских кредитов снизилась. Если еще в конце 2014 года на выплату различных кредитов у россиян уходило 19% личного бюджета, то сейчас уже 17%. Это уровень 2012-2013 годов.

Это свидетельствует о двух вещах. Первое: банки, не желая брать на себя лишние риски, стали реже одобрять кредиты. Второе: люди и сами стали меньше занимать - переключились с потребительской на сберегательную модель. В октябре прирост депозитов с учетом переоценки составил около 11%. Это достаточно много!

Для сбережений важным фактором являются процентные ставки. А они зависят от ключевой ставки Банка России. Как только ЦБ снижает/повышает ключевую ставку, так взлетает и доходность депозитов. Сейчас регулятор ставку понижает, и среднерыночный процент по депозитам последовал ее примеру.

О ключевой ставке

Очередное заседание ЦБ РФ по поводу ключевой ставки должно пройти на этой неделе. Ситуация с курсом сейчас относительно стабилизировалась, с геополитикой тоже все, вроде бы, спокойно. Мы надеемся, что политические риски минимальны.

В таких условиях ЦБ вполне может реализовать отложенное в прошлый раз решение и еще немного понизить ключевую ставку - с 11% до 10,5%. По крайней мере, уж точно нет факторов для ее повышения. Это приведет к дальнейшему снижению ставок, прежде всего депозитных, а потом и кредитных. Однако вполне вероятен и такой вариант развития событий, когда регулятор предпочтет немного подождать.

О роли ипотеки

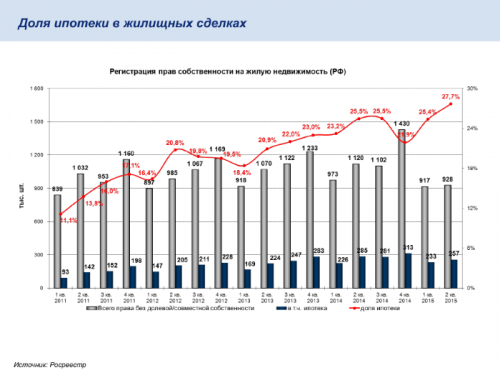

Основным драйвером розничного кредитования второй год подряд остается ипотека. Несмотря ни на какие кризисы и даже девальвацию, она продолжает уверенно расти. По итогам сентября, рост составил 32%, за половину октября - уже 15%. Во втором квартале почти 28% всех сделок с недвижимостью, которые совершаются в России, проходят с использованием ипотеки. Еще пять лет назад их было около 10%. Но даже нынешнее значение - еще не предел, в развитых странах доля ипотечных сделок достигает 70-80%.

Мы ожидаем, что именно ипотека останется локомотивным кредитным продуктом и в 2016 году. Если ЦБ продолжит свою политику по снижению ключевой ставки и в следующем году, и к концу 2016 года она снизится до 8-8,5%, то пропорционально снизятся и ставки по ипотечным кредитам. Ипотека в целом станет доступнее, а значит и ее объемы значительно возрастут.

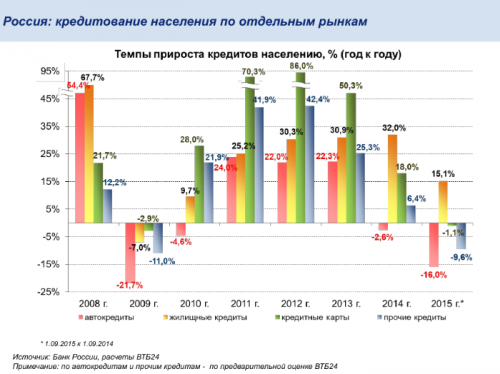

Остальные кредитные продукты пока показывают отрицательную динамику, особенно сложная ситуация в автокредитовании (падение на 16% по сравнению с сентябрем прошлого года). Но есть и хорошая новость: стабилизировались продажи автомобилей. Мы вернулись на показатели пятилетней давности, среднемесячный объем продаж новых автомобилей очень мал, но он не падает и это уже хорошо.

Именно продажи новых автомобилей экономисты считают важным показателем уверенности потребителя в текущей ситуации. Пока, как видим, население не очень верит в стабильное и светлое будущее. Но мы надеемся, что ситуация потихоньку будет выправляться.

О будущем

Мы нащупали дно. Это плохо. Но есть возможность от него оттолкнуться - и это хорошо. Мы надеемся, что в 2016 году банковский сектор России выйдет в рост по всем ключевым показателям. Драйвером, как я и говорил, будет ипотека - за 2016 год, по нашим прогнозам, рынок вырастет на 10,2%. Потихоньку будет восстанавливаться потребительский спрос, а вслед за ним пойдут в рост и кредиты наличными (+4,4%), кредитные карты (+4,9%). После существенного падения начнет восстанавливаться и кредитование малого бизнеса (+2%). Пожалуй, единственным исключением будут автокредиты - сегмент, по-прежнему, будет показывать отрицательную динамику, но падение будет уже не столь существенным (-8,5%).

Следующий год мы также проживем в сберегательном тренде: остатки на счетах физических лиц по итогам 2016 года по банковской системе в целом могут вырасти на 10%.