Ведущий партнер Центра юридической защиты «Крыловы и партнеры», адвокат Гребень Вероника рассказывает о том, какие сложности возникают во время реализации поправок к закону о банкротстве, и кто может рассчитывать на процедуру банкротства (физлица, ИП) в рамках нововведений

Фото:

Евгения Яблонская

Появление возможности банкротства физлиц ожидали многие: одни с нетерпением, другие с опаской и страхом. Сегодня в интервью мы говорим с ведущим партнером Центра юридической защиты «Крыловы и партнеры», адвокатом Гребень Вероникой, которая расскажет: кто и как готовился к вступлению в силу поправок к банкротству физлиц; что ожидали, а что стало неожиданным в новом законодательстве.

1. 1 октября 2015 года вступил в силу закон о банкротстве физических лиц. Изначально предполагалось, что он начнет действовать с 1 июля, но когда выяснилось, что суды к нему не готовы, срок был сдвинут. На ваш экспертный взгляд, сейчас судебная система готова работать с делами о банкротстве физлиц?

- Начнем с того, что закона о банкротстве физических лиц нет в принципе. Есть федеральный закон об урегулировании особенностей несостоятельности (банкротства) и внесённые поправки в некоторые законодательные акты. Сам закон о несостоятельности (банкротстве) существует уже давно. Глава о банкротстве гражданина была прописана в нем сразу. Однако это была единственная часть, которая не была узаконена. Так как сама законодательная база оказалась не готова к ее реализации.

Тянулось это все долго и, наконец, в 2015 году глава о банкротстве гражданина должна была вступить в силу. Но 1 июля выяснилось, что суды общей юрисдикции ни морально, ни физически не готовы принимать дела о банкротствах физических лиц. Сказывалось отсутствие опыта ведения экономических дел. Судьи элементарно не могли рассчитать процентные ставки и платежи по кредитам. Винить их в этом сложно. Это в принципе тяжело сделать неподготовленным людям, да и вообще - это не входит в компетенцию судей судов общей юрисдикции, которые не занимаются экономическими спорами. Тогда законодатель решил перенаправить реализацию этого закона арбитражным судам, у которых уже сложился достаточно большой опыт в части ведения банкротств юридических лиц и индивидуальных предпринимателей (ИП). Именно поэтому было отложено вступление в силу главы о банкротстве гражданина на 1 октября 2015 года - дать время для передачи дел в арбитражные суды.

Так как арбитражные суды не готовились к вступлению в силу этого закона, то, неудивительно, оказались сейчас, мягко говоря, в легком замешательстве. Но нужно отдать им должное, процесс потихоньку пошел. Тем более, на фоне механизма банкротства юридических лиц банкротство физических лиц значительно проще.

2. Как вы оцениваете уровень информированности людей о банкротстве физлиц?

- Многие знают, что такой закон есть. Причем, такое ощущение, что многие из них отслеживали его с самого начала. Напомню, что его первое чтение было в 2014 году, оно освещалось в СМИ. Уже тогда нам звонили люди, которые хотели стать банкротами. Мы им объясняли, что принятие закона в первом чтении - это далеко не то же самое, что вступление его в силу. Просили их обратиться позже. В день «Икс», 1 октября 2015 года, звонков также было много. Но мы их ждали, были к ним готовы. До обеда стояла тишина, а потом пошел шквал звонков, затем люди стали приходить. Сейчас стало спокойнее, но все равно обращений много. Из 100% клиентов, которые приходят к нам, половина сразу заключают договоры, многие возвращаются позже, после того как изучат другие предложения.

3. Люди приходят с четким желанием стать банкротами?

- Основная часть изначально не желает банкротиться, а хочет получить ответ на вопрос: «Я не могу погасить свой долг банку, что мне делать?». Мы изучаем финансовое состояние клиента: есть ли у него имущество, размер его задолженности, какая у него просрочка. После этого предлагаем или уменьшить кредитную задолженность, или подавать иск о банкротстве. Конечно, есть те, кто целенаправленно обращаются к нам, чтобы получить статус банкрота. Но большинство из них изначально вкладывают в это понятие неверный смысл. Им мы объясняем, как выглядит процедура банкротства.

4. Насколько охотно вы беретесь за банкротные дела?

- С удовольствием. Мы к этому готовились. Мы начали заниматься направлением кредитной задолженности с 2010 года, когда пошла волна дел, связанная с банковскими комиссиями. С тех пор мы отслеживали все стадии вступления в силу поправок к банкротству физических лиц. Мы их ждали, анализировали.

5. Поправки усложнили процесс, связанный с кредитными делами, или облегчили его?

Вступление в силу поправок о банкротстве гражданина капитально облегчило жизнь юристам. В каком-то смысле на место встало недостающее звено. До этого очень часто возникали проблемы с банками, которым не интересно работать с физиками-должниками через суд. Получался замкнутый круг. Кредиторы бегали за должниками, должники от них к нам. Мы в свою очередь слали тонны заявлений в банк от лица клиента с просьбой направить иск в суд. Теперь стало проще. Как только клиент набирает задолженность на сумму до полумиллиона рублей (минимум, который требуется для подачи Заявления о банкротстве), мы знаем, что теперь можно подать заявление в суд. На этом моменте прекращается бесполезная беготня должников и бесконечная переписка с банками. Появился конкретный законодательно установленный механизм, который, позволяет нам действовать без разных ухищрений.

6. Что стало для вас неожиданным в законодательстве о банкротстве физических лиц?

- То, что индивидуальные предприниматели с некоторыми поправками банкротятся в соответствии с главой о банкротстве физлица. Вот случай из последней практики. Дело касалось банкротства ИП. Казалось бы, как это касается банкротства гражданина. Но тут неожиданно выяснилось, что после вступления в силу банкротства физлиц все дела, связанные с банкротством «ипэшников», плавно перетекают под его юрисдикцию.

А мы уже подали заявление по этому делу в соответствии с предыдущими требованиями. Конечно, судья попросил изменить ходатайство в соответствии с новым законом, но как это должно выглядеть, никто не знал. Подготовка шла через консультации, как с представителями арбитражного суда, так и с экспертами в своем кругу. В результате документ приняли. Прецедент создан, все счастливы!

7. Давайте до конца проясним вопрос с индивидуальными предпринимателями. Я правильно поняла, что их можно по этому закону приравнивать к физическим лицам?

- Да, законодатель решил, что «ипэшники» ближе к физическим лицам. Тем более после признания ИП банкротом, он теряет статус индивидуального предпринимателя и становится просто гражданином. Поэтому было бы странно банкротить ИП как юридическое лицо. Хотя существует ряд нюансов, который отличает процедуру банкротства «ипэшников» от механизма банкротства физических лиц.

8. Какие особенности необходимо учитывать при банкротстве ИП?

- Нюансы касаются области реализации имущества, с помощью которого осуществлялась предпринимательская деятельность (у граждан такого имущества нет). Например, это кассовые аппараты, предметы интерьера магазина, станки. Все это реализуется как имущество юридического лица. Кроме того, у индивидуального предпринимателя как у руководителя предприятия есть своя ответственность, в том числе перед его сотрудниками. Если не учитывать эти нюансы, то после объявления банкротом и вынесения решения о реализации имущества, все остальное соответствует банкротству физических лиц.

Кстати, государство сделало огромный подарок «ипэшникам». В рамках реализации процедуры банкротства ИП получили финансового управляющего (как и физлица), вознаграждение которого составляет 10 тыс. рублей единовременно за одну процедуру (дело может закончиться после одной процедуры, но может появиться и необходимость в проведении двух процедур, подробнее об этом в следующей статье). Юридическим лицам положен арбитражный управляющий с ежемесячной оплатой 30 тыс. рублей.

9. Сколько будут стоить Ваши услуги по банкротству физического лица для человека, который обратиться к Вам?

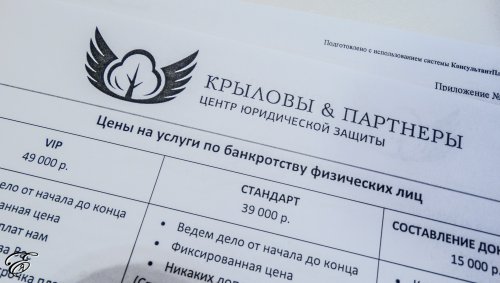

- У нас есть несколько пакетов, которые хорошо расписаны на нашем сайте в разделе банкротство физических лиц. Один пакет для тех, кто нуждается только в консультации и оформлении нужных документов, его стоимость 15 000 рублей. Сложность для клиента в том, что ему придется самому представлять интересы в суде, а перед этим собрать все необходимые документы. Второй пакет - 39 000 рублей. Тогда мы ведем дело от начала и до конца, но клиент все равно сам собирает документы. Обычно на сбор документов у нас уходит до 3 месяцев, у граждан больше. Третий пакет стоит 49 000 рублей. В него входит все.

Из чего состоит процедура банкротства физического лица и где потенциального банкрота могут поджидать мелкие и крупные неприятности - тема следующего интервью.