Банк России 19 сентября лишил лицензий сразу три кредитные организации — Финпромбанк, РосинтерБанк и Региональный Коммерческий Банк. Причем первые две входят в топ-100 по размеру активов, а Финпромбанк сам просил отозвать у него лицензию. У всех трех банков в последнее время наблюдались проблемы с ликвидностью.

РосинтерБанк: 65 000% катастрофы

Самой крупной рыбой, угодившей в «сети» регулятора, на сей раз стал РосинтерБанк, занимавший на 1 сентября 68-е место в системе по размеру активов.

Решение о применении крайней меры наказания принято Банком России в связи с неисполнением кредитной организацией федеральных законов, регулирующих банковскую деятельность, и нормативных актов Банка России, сообщил регулятор. По данным ЦБ, финансовое учреждение неоднократно нарушало в течение одного года требования, предусмотренные статьями 6, 7 (за исключением пункта 3 статьи 7) федерального закона «O противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», а также требований нормативных актов Банка России.

При неудовлетворительном качестве активов руководство РосинтерБанка неадекватно оценивало принятые в связи с этим риски, говорится в пресс-релизе ЦБ. Банк полностью утратил капитал. Финансовое оздоровление с привлечением АСВ «не представлялось возможным».

С 16 сентября в банк была назначена временная администрация в лице Агентства по страхованию вкладов. Таким образом, лицензия после назначения временной администрации была отозвана у «Росинтера» практически моментально — на следующий же рабочий день.

Как отмечается в пресс-релизе ЦБ, временная администрация «с первого дня работы столкнулась с фактами серьезного воспрепятствования своей деятельности со стороны руководства банка: это выразилось в непередаче электронных баз данных и правоустанавливающих документов на активы кредитной организации».

В середине сентября стало известно, что РосинтерБанк приостановил проведение денежных переводов и платежей, обслуживание банковских карт и ввел режим предварительной записи на получение вкладов. Также банк был отключен от системы БЭСП.

Аналитиков настораживала агрессивная политика по наращиванию портфеля вкладов физлиц. Если в начале 2015 года объем вкладов у банка составлял 34 млрд рублей, то к сентябрю 2016 года этот показатель был 55 млрд рублей. Сам банк входил в топ-50 по объему вкладов. Такой прирост частных депозитов был обусловлен стремительным наращиванием активов кредитной организации, указывает директор департамента финансовых рейтингов НРА Карина Артемьева. С августа 2008 по август 2016 года активы банка выросли на 65 000%.

С января по сентябрь 2016 года нетто-активы банка увеличились на 9,9%, или на 8,9 млрд рублей (с января 2015 года по сентябрь 2016-го рост и вовсе превысил 52%, или +34,4 млрд рублей). Основным драйвером роста активов в текущем году стали привлеченные РосинтерБанком кредиты на межбанке. Причем треть из них на последнюю отчетную дату составили кредиты от ЦБ РФ (10,1 млрд рублей). Обращает на себя внимание снижение объемов привлечения ликвидности от регулятора в последние два-три месяца. В части активов за рассмотренный период рост показал лишь портфель ценных бумаг, все остальные статьи баланса как в активной, так и в пассивной части демонстрировали снижение.

На последнюю отчетную дату в структуре пассивов 55,3% формировали депозиты населения, около 30% средств составили привлеченные кредиты на межбанке, 8,5% — собственные средства (капитал), 7,7% — средства корпоративных клиентов.

В структуре нетто-активов 48% составляет корпоративный кредитный портфель, вложения в ценные бумаги — 34,4%, прочие активы — 7,8%, высоколиквидные активы — 5,8%, выданные МБК — менее 1%.

Стоит также отметить, что в период с начала 2015 года «Росинтер» значительно нарастил объем прочих активов, в основном за счет переуступки прав требования. При этом резервы по прочим требованиям за указанный период выросли на 276,3%. Обращает на себя внимание и тот факт, что с начала 2015 года проценты к получению выросли более чем в три раза и составили на 1 сентября 2016 года около 1,7 млрд рублей, что может косвенно свидетельствовать о реструктуризации части ссудной задолженности или изменении порядка выплат.

Источники Банки.ру, знакомые с ходом работы временной администрации, сообщают, что в РосинтерБанке почти год назад было введено ограничение на привлечение новых депозитов. После этого руководство кредитной организации разработало схему по увеличению активов и вкладов в обход предписания ЦБ. Со слов собеседника портала, манипуляции производились с небольшой частью малоактивных депозитов (примерно 10—15% от портфеля). Их убирали из программы, доступной обычным операционистам, и переводили эти вклады в VIP-отдел. Для этого, рассуждает источник Банки.ру, в банке внедрили «суперпродвинутую систему регламента доступа в АБС (автоматизированная банковская система. — Прим. ред.)».

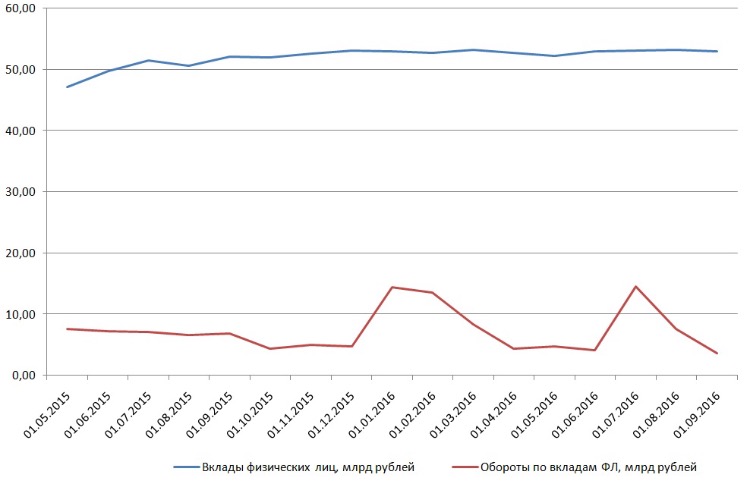

Обычным клиентам при этом сообщалось, что их деньги ушли на VIP-обслуживание. Впрочем, по запросу средства вкладчикам возвращались. «Вклады убирали из отчетности банка, регулируя таким образом общий объем. Потом, когда клиент приходил (или подходил срок окончания договора депозита), сумму восстанавливали и вклад возвращали в обычную систему, а взамен забирали другой», — рассказал собеседник портала Банки.ру, добавив, что о наличии такой схемы можно предположить, исходя из динамики вкладов и оборотов по ним с середины прошлого года (см. график).

Впрочем, источник Банки.ру, близкий к временной администрации, сообщил, что на данный момент АСВ не нашло забалансовых вкладов в «Росинтере». В ЦБ и АСВ на момент публикации материала на вопросы Банки.ру не ответили.

Финпромбанк: рискованные проекты и неудавшаяся санация

Лицензия у Финпромбанка (ФПБ) была отозвана «в связи с неисполнением кредитной организацией федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России, неспособностью удовлетворить требования кредиторов по денежным обязательствам, учитывая неоднократное применение в течение одного года мер, предусмотренных федеральным законом «O Центральном банке Российской Федерации (Банке России)», сообщается в пресс-релизе ЦБ. По данным регулятора, по величине активов на 1 сентября 2016 года банк занимал 94-е место в банковской системе.

Известный предприниматель Муса Бажаев пытался практически полностью перевести банк в собственное владение, но не успел.

О проблемах в этой кредитной организации стало известно в мае 2016 года. Как писал РБК, в мае частные клиенты забрали из Финпромбанка 1,8 млрд рублей, или 10% всех розничных вкладов. Средства компаний сократились на 20%, или на 2 млрд рублей, до 8 млрд. В целом отток средств наблюдался с начала года: с 1 января по 1 июня объем розничных депозитов в банке сократился на 27%, или на 5,8 млрд рублей, объем средств компаний — на 3 млрд рублей (также на 27%).

В июне Московская биржа сообщила, что банк «Енисей» и Финпромбанк не исполнили обязательства по РЕПО. Неисполненные обязательства Финпромбанка по второй части РЕПО составляли более 601,5 млн рублей, а самой кредитной организации было вынесено официальное предупреждение.

В июне рейтинговое агентство Moody's понизило Финпромбанку долгосрочные рейтинги депозитов в национальной и иностранной валюте до «Caa2» с «B3», прогноз по рейтингам — «негативный». Свое решение агентство обосновало слабой позицией банка по ликвидности, сильной тенденцией к ухудшению качества активов и высокими потерями по кредитам, оказывающими давление на капитал. Хотя акционеры оказали банку поддержку капиталом, она едва покрывала потребности в резервировании, указывали аналитики Moody's .

Холдинг «Группа Альянс» действительно заявлял о попытках финансового самооздоровления Финпромбанка. Планировалось, что банк получит порядка 5 млрд рублей в капитал до конца 2016 года. Также «Альянс» должен был найти для ФПБ новых инвесторов, рассказывали Банки.ру в самом финучреждении и группе «Альянс». Однако планам акционеров не суждено было сбыться. За июнь банк показал максимальный убыток среди всех российских банков — в абсолютном выражении более 7,8 млрд рублей. При этом кредитная организация перестала раскрывать полностью 135-ю форму отчетности.

В июле банк досрочно обновил совет директоров. В новый его состав вошли финансовый директор компании «Русская платина» (владелец — Муса Бажаев) Ольга Якушева, а также представители ГК «Альянс», подконтрольной предпринимателю Мусе Бажаеву, который также является одним из акционеров банка — ему принадлежит 9%.

В августе, как сообщал Банки.ру, Финпромбанк представил ЦБ новый план по финансовому оздоровлению, который предполагал, в частности, консолидацию до 95% акций кредитной организации в руках бизнесмена Мусы Бажаева и аффилированных ему лиц.

Уже в середине сентября банк ввел запись на получение вкладов. ЦБ 19 сентября назначил временную администрацию. Полномочия руководства банка были приостановлены. Более того, банк сам попросил ЦБ об отзыве лицензии.

На 14 октября планировалось внеочередное общее собрание акционеров ФПБ. По сведениям источников Банки.ру, знакомых с ситуацией в банке, проблемы у кредитной организации возникли в том числе из-за вложений в интернет-проекты. В частности, банк инвестировал в интернет-магазин Wikimart, у которого были долги перед кредиторами. «С кризисом прибыль Wikimart стремительно сократилась. Но многие ретейлеры, не желая негативного фона, заявляют, что все хорошо. Не исключаю, что отчетность, которая предоставлялась компанией в банк, могла быть недостоверной», — прокомментировал источник.

РБК в мае сообщал, что против Wikimart с начала года было подано в суд 56 исков от 54 контрагентов, а сумма финансовых претензий составляла около 70 млн рублей.

Активы банка с начала 2016 года выросли на 1,3 млрд рублей. Основной причиной роста нетто-активов стало резкое увеличение остатков на лоро-счетах (+61,8%, или 4,4 млрд рублей). Также наблюдалась дополнительная эмиссия собственных векселей, объем которых увеличился в 9 раз. При этом стоит отметить резкий отток вкладов физлиц (-40,2%, или 8,6 млрд рублей) и юридических лиц (-46,02%, или 5,1 млрд рублей).

В Финпромбанке наблюдалась крайне высокая концентрация клиентского портфеля: на 68 клиентов приходилось 93,7% совокупного объема клиентских средств. Согласно отчетности по МСФО за 2015 год, в банке была высокая концентрация кредитного портфеля: на 17 крупных клиентов приходилось 58% совокупного кредитного портфеля.

В активах с начала года банк вложил средства в ценные бумаги (+32,2%, или 5,2 млрд рублей), одновременно с этим шло резкое сокращение кредитного портфеля (-21,6%, или 7,5 млрд рублей), в большей степени за счет корпоративного сегмента (-20,7%, или 6,4 млрд рублей). Несмотря на это, доля корпоративных займов в структуре совокупного кредитного портфеля оставалась доминирующей (90,1%).

Просроченная задолженность в банке с начала 2016 года увеличилась почти вдвое, а уровень резервирования превышал долю просроченной задолженности в 4 раза. Наблюдалась низкая обеспеченность кредитов залогом имущества — лишь 22,4%. В кредитном портфеле в большей степени преобладали также ссуды компаниям из таких секторов экономики, как финансы и инвестиции (28,5%), торговля (17,5%), строительство (11,5%), информационные технологии (11,3%). По итогам 2015 года банк получил прибыль в размере 2,02 млрд рублей по РСБУ, при этом по МСФО банк отразил убыток в размере 1,01 млрд рублей.

В Финпромбанке отказались от комментариев. Источник Банки.ру, близкий к одному из основных акционеров ФПБ — холдингу «Группа Альянс», сказал, что собственники кредитной организации боролись за ее будущее до последнего. Представленный владельцами банка план по финансовому оздоровлению предусматривал вливание денег в капитал банка, а также их предоставление в виде ликвидных средств. При этом в периметр плана входили все связанные с ФПБ структуры, в том числе «Таможенная карта» и АйМаниБанк. Собеседник портала указал, что основные проблемы были как раз у АйМаниБанка.

Источник Банки.ру сообщил, что по итогам проверки ФПБ, завершившейся летом, Центробанк оценил отрицательную разницу между активами и обязательствами кредитной организации в 27 млрд рублей. Собственники не согласились с данной оценкой, поэтому и предлагали спасти банк за счет собственных средств.

В ЦБ и АСВ на момент публикации материала на вопросы портала Банки.ру не ответили.

Региональный коммерческий: ошибка 404

Лицензия у ульяновского Регионального Коммерческого Банка (РКБ) была отозвана в связи с неисполнением кредитной организацией федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России.

В ЦБ уточнили что РКБ не соблюдал требования «антиотмывочного» законодательства в части предоставления в уполномоченный орган достоверной информации об операциях, подлежащих обязательному контролю. Кроме того, правила внутреннего контроля кредитной организации в указанной сфере не соответствовали требованиям регулятора. При неудовлетворительном качестве активов банк неадекватно оценивал принятые кредитные риски. А руководство и собственники кредитной организации не приняли действенных мер по нормализации ее деятельности. По данным ЦБ, банк занимал 404-е место в банковской системе РФ по размеру активов.

Еще в марте ЦБ привлек к административной ответственности по статье 15.27 Кодекса РФ об административных правонарушениях («Неисполнение требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма») главу банка Константина Снигарева. Топ-менеджеру было вынесено предупреждение. Рейтинговые агентства RAEX и НРА понизили рейтинги банка.

Анна БРЫТКОВА, Михаил ТЕГИН, Сабина ХАСАНОВА, Вячеслав РОМАЩЕНКО,