Россияне вновь понесли деньги в паевые инвестиционные фонды. Однако, выбирая стратегию, инвесторы часто совершают одни и те же ошибки.

В мае инвесторы вложили в открытые паевые фонды более 1,3 млрд рублей. При этом особой популярностью начали пользоваться фонды акций. Интерес к ПИФам подогревается ростом фондового рынка: в этом году индекс Мосбиржи несколько раз обновлял исторический максимум. С начала года котировки акций выросли на 16%, при этом ставки по вкладам в среднем снизились на 0,15—0,2 процентного пункта.

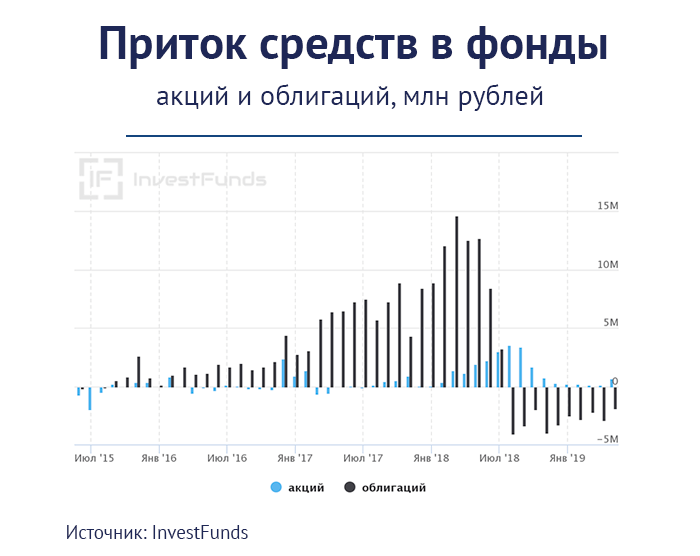

Фонды акций заслуженно привлекают инвесторов: их результаты выглядят достаточно неплохими. Например, ПИФы нефтегазового сектора за последний год показали доходность 20—30%. Кроме того, по словам директора отдела продаж УК «Сбербанк Управление активами» Андрея Макарова, в 2019-м многие инвесторы начали перекладывать средства из консервативных стратегий. Одна из причин — слабая динамика, которую показали ПИФы облигаций в прошлом году. Доходности в среднем оказались в 2—3 раза ниже, чем ставка по банковским вкладам, а некоторые фонды облигаций вообще закончили год с убытками.

Разочарование пайщиков можно понять: ведь многие приходили на рынок коллективных инвестиций в надежде, что им удастся найти альтернативу падающим ставкам по вкладам. В конце 2016 года (когда начался массовый приток инвесторов в ПИФы) граждане могли вложить деньги максимум под 8—9% годовых. Годом ранее ставки по вкладам были двузначными, и, по данным ЦБ, в крупнейших банках они достигали 15—16%. ПИФы показывали более впечатляющую доходность: по итогам 2016 года некоторые фонды акций заработали выше 100%, фонды облигаций показывали доходность на уровне 15—20%.

Несмотря на столь солидную разницу в доходности между фондами, большинство инвесторов предпочли более консервативную стратегию. По данным investfunds.ru, за четыре последних года ПИФы облигаций получили свыше 140 млрд рублей инвесторов, или почти 80% всего притока в ПИФы. На фонды акций пришлось около 13% поступлений.

Управляющие не удивлены таким выбором инвесторов. «На рынок в последние годы выходил новый класс инвесторов, которые раньше никогда не покупали ценные бумаги. Это люди, которые всегда придерживались самых консервативных инструментов вложения средств — депозитов», — говорит начальник управления продаж и маркетинга УК «Райффайзен Капитал» Константин Кирпичев. По его мнению, они разумно сделали ставки на самый консервативный инструмент — облигации. По словам Андрея Макарова, вчерашние вкладчики, покупая бумаги фондов облигаций, преследовали вполне конкретную цель — получить двузначную доходность, которую раньше приносили депозиты. «Сочетание низкого уровня риска и потенциальной доходности было основным фактором для новых инвесторов», — считает управляющий.

Если сравнить доходность, которую показывали с 2016 года ПИФы акций и ПИФы облигаций, выяснится, что осторожная стратегия оказалась не самой удачной. Например, в последние три года доходность крупнейших ПИФов акций в среднем составила 82,6%, тогда как фонды облигаций принесли инвесторам всего 33,5%. На пятилетнем горизонте разница не столь значительная, хотя все равно существенная: 204% против 117,8%. Отчасти это объясняется хорошими результатами фондов еврооблигаций. В прошлом году, в отличие от рублевых ПИФов, они неплохо заработали: доходность в среднем составила 19%.

Участники рынка не согласны, что пайщики, выбиравшие фонды облигаций, проиграли. «Доходность инвестиций в ПИФы облигаций все равно была выше, чем ставки по депозитам, и это является главным результатом», — говорит Кирпичев. Действительно, даже с учетом провального для долгового рынка 2018 года результат крупнейших ПИФов облигаций (с активами более 100 млн рублей) выглядит лучше, чем накопленная за это время доходность по банковским вкладам (26%).

Как считает начальник департамента коллективных инвестиций УК «Газпромбанк — Управление активами» Роман Слюсаренко, нельзя говорить, что сделавшие ставку на консервативные стратегии пайщики «не угадали». «В большинстве случаев клиенты предпочитают вкладываться в инструменты с привлекательной доходностью и максимальной предсказуемостью. Поэтому при выборе инвестиционных стратегий чаще всего они руководствуются своим отношением к риску, опытом, ожиданием по доходности, а также общей оценкой перспектив рыночной конъюнктуры», — рассказал он. В сумме, по словам управляющего, эти факторы формируют инвестиционные предпочтения.

«Инвесторов в ПИФы можно разделить на две группы. Одни хотят сохранить сбережения, и их поведение напрямую зависит от уровня текущих ставок по депозитам. Чем ниже процентные ставки, тем выше желание переходить в облигации», — поясняет управляющий УК «Система Капитал» Никита Емельянов. Другие, по его словам, более агрессивные, которые хотят много заработать и выбирают фонды акций. Учитывая результаты последних трех лет, можно сказать, что и те и другие угадали, просто желающих купить облигаций было больше, считает он.

С точки зрения представителей управляющих компаний, переход инвесторов на более агрессивные стратегии выглядит вполне логично, даже несмотря на то, что фондовые индексы на максимуме. Пайщики уже получили положительный опыт инвестирования в консервативные инструменты и готовы взять на себя более высокие риски, поясняет Слюсаренко.

Однако те, кто рассчитывает, что фонды акций продолжат показывать высокую доходность, могут жестоко поплатиться. По словам Макарова из УК «Сбербанк Управление активами», невозможно всегда расти. За ростом следует спад, а за спадом — подъем. «Нужно ориентироваться на недооцененные фонды, которые за предыдущий период (полгода-год) не показывали высокого дохода. Например, такими фондами сейчас являются фонды облигаций», — говорит он. По оценке управляющего, на фоне снижения ставки ЦБ доходности фондов облигаций в этом году снова могут оказаться двузначными.

Агрессивные стратегии управляющие рекомендуют только тем, кто готов ждать несколько лет. «Инвестируя в акции, имейте в запасе минимум 2—3 года. Это позволит вам не обращать внимания на локальные просадки, периодически случающиеся на рынке акций. Если вы располагаете сроком менее двух лет, выбирайте облигации или даже депозиты», — советует Константин Кирпичев. А если ПИФ акций не показал высокого дохода за 6—9 месяцев или ушел в минус, это не показатель, что стоит от него отказаться. Скорее, это повод докупить паи, чтобы в перспективе получить более высокий результат.

Альберт КОШКАРОВ,