Сокращение офисной сети и увольнение сотрудников могут увеличить чистую прибыль Сбербанка на 7%. Такие подсчеты представил в своем обзоре JP Morgan.

Уволить ради прибыли

Как отмечает в своем обзоре «Слону нужно похудеть» аналитик JP Morgan Алекс Кантарович, для повышения эффективности бизнеса Сбербанку необходимо ускорить темпы оптимизации своей офисной сети и сократить численность сотрудников. Согласно расчетам аналитика, если банк закроет 3 тыс. офисов и уволит 45 тыс. сотрудников (прежде всего в неэффективных с точки зрения бизнеса регионах, включая отделения в сельской местности), то его CIR (отношение административных расходов к операционной прибыли) может снизиться на 200 б.п., до 39%, и дать дополнительно к чистой прибыли 7%. По прогнозам JP Morgan, по итогам 2015 года чистая прибыль Сбербанка может составить 213,4 млрд руб. В 2014 году банк заработал 290 млрд руб. по МСФО.

Прибыль Сбербанка России в 2015 году будет примерно на 30% меньше, чем в 2014 году, говорил в октябре Герман Греф.

Если предположить, что средняя заработная плата одного работника Сбербанка в год составляет 500 тыс. руб., то оптимизация офисной сети позволит экономить ежегодно до 15 млрд руб., а с учетом дополнительного сокращения персонала на 5% административные расходы банка могут быть снижены еще на 17 млрд руб., пишет Кантарович. В итоге уже в 2016 году операционные расходы банка могут быть снижены с прогнозных 652 млрд до 620 млрд руб. Сейчас, по данным JP Morgan, численность сотрудников Сбербанка составляет 270 тыс. человек, а филиальная сеть насчитывает 17 тыс. офисов.

Кантарович указывает, что в 2012–2014 годах Сбербанк увеличил численность персонала на 20%, при этом его затраты на персонал зачастую росли быстрее, чем другие статьи административных расходов. Например, в 2013 году расходы на персонал выросли на 16%, а в 2014 году — на 12%. При этом, по расчетам аналитика, рост средней заработной платы в Сбербанке в этот период был выше, чем в целом по стране, что также повлияло на рост административных расходов банка.

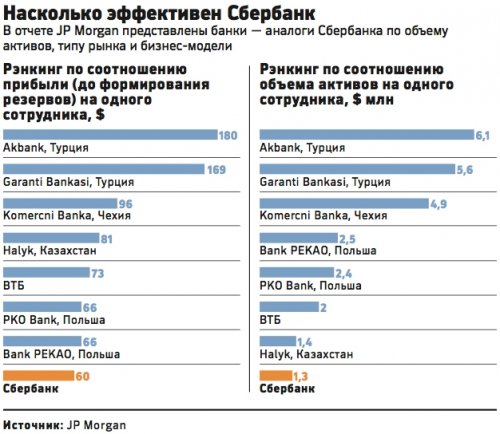

Сбербанк отстает от крупных западных банков по такому показателю, как прибыль на одного сотрудника. Например, прибыль (до формирования резервов) на одного сотрудника крупнейшего банка страны составляет всего $60, тогда как у турецких Garanti или Akbank этот показатель в три раза выше, а у чешского Komercni Bank — в полтора раза выше. При этом объем активов, приходящихся на одного сотрудника Сбербанка, составляет всего $1,3 млн, у Akbank — $6,1 млн, у Komercni Bank — $4,9 млн.

Слишком большая сеть

Аналитик UBS Михаил Шлемов отмечает, что рост расходов Сбербанка на персонал в последние годы был связан как с приобретением иностранных активов (в частности, в 2012 году Сбербанк купил турецкий Denizbank, потратив на это $3,5 млрд), так и с увеличением числа сотрудников в России. «Банк набирал людей в розничные подразделения, он закрывал небольшие отделения и открывал новые с большим числом сотрудников. Плюс нанимались специалисты по риск-менеджменту в единые центры обработки данных», — напоминает он. Шлемов говорит, что, только выстроив новую структуру бизнеса, Сбербанк приступил к программе оптимизации.

По данным отчетности МСФО Сбербанка, в 2014 году его расходы на персонал составили 318 млрд против 285 млрд руб. в 2013 году. Численность сотрудников банка в прошлом году выросла с 306 тыс. до 329 тыс. В первом полугодии 2015 года Сбербанк сократил персонал до 324 тыс., а его расходы на персонал за тот же период составили 167,8 млрд руб.

Глава Сбербанка Герман Греф неоднократно говорил, что Сбербанк может начать комплексную кампанию по реформе корпоративного управления и сокращению операционных издержек. «Руководство банка обратило внимание на эффективность его бизнеса, но в целом Сбербанк продолжает полагаться на трудозатратную бизнес-модель», — считает Кантарович. По его мнению, аргументы в пользу того, что благодаря большой филиальной сети Сбербанк может привлекать более дешевое финансирование и быть активным игроком розничного рынка, несостоятельны. Поступление средств на текущие счета в рамках зарплатных проектов обеспечено за счет лояльных предприятий, поясняет Кантарович. Он также пишет, что многие из розничных офисов банка неэффективны, поскольку являются остатками прежней советской системы сберкасс, в основном расположенных в сельской местности.

«Сокращение количества отделений и персонала мы не комментируем», — заявил РБК официальный представитель Сбербанка. На следующей неделе банк планирует представить инвесторам свою обновленную стратегию, где, в частности, будут раскрыты подробности реорганизации его филиальной сети.

Почтовый банк в помощь

Михаил Шлемов говорит, что в последние годы Сбербанк много инвестировал в развитие каналов дистанционного банковского обслуживания и постепенно может начать сокращать свою филиальную сеть. «По нашим оценкам, только благодаря мобильному банкингу Сбербанк может закрыть около 1000 отделений», — говорит он. По мнению аналитика, в перспективе нескольких лет после создания Почтового банка Сбербанк может закрыть часть офисов и в сельской местности. «Это возможно, если Почтовый банк возьмет на себя обслуживание клиентов там, на малонаселенных территориях, где полноформатное банковское присутствие не приносит прибыли», — отмечает Шлемов.

«Сбербанк часто воспринимается как розничный банк, но в его портфеле сейчас преобладают корпоративные кредиты (74% от портфеля по итогам 2014 года)», — отмечается в обзоре JP Morgan. По мнению Кантаровича, роль банковских офисов в розничных операциях в последнее время снижается. «Потребительское кредитование в первом полугодии 2015 года сократилось на 10%, карты и ипотека выросли на 3 и 5% соответственно. Последние операции не требуют активной работы через офисы, поскольку выдача карт в значительной мере автоматизирована, а ипотека — это долгосрочный продукт», — поясняет аналитик. По итогам второго квартала 2015 года доля потребительских кредитов в портфеле Сбербанка составила 35%, сократившись с начала года на 3 п.п. В то же время доля ипотеки выросла с 47 до 50%, доля автокредитования — с 11 до 12%.