На прошлой неделе стало известно, что один из крупнейших российских банков «Уралсиб» будет санирован. Что это означает для его клиентов?

Сотрудница небольшой интернет-компании Екатерина получает зарплату на карту банка «Уралсиб». В последние несколько недель она снимала все деньги с карточки, потому что опасалась, что у банка могут отозвать лицензию. В итоге Центральный банк решил отправить «Уралсиб» на санацию. 4 ноября ЦБ сообщил, что инвестором банка станет бизнесмен Владимир Коган. Он приобретет 82% акций «Уралсиба».

Хорошая новость

«Новость о том, что у банка проблемы, давно не новость, — говорит главный эксперт Интерфакс-ЦЭА Алексей Буздалин. — Это было очевидно в течение последних нескольких лет. Основная интрига была лишь в том, отзовут ли у банка лицензию или он будет санирован».

По мнению Буздалина, санация — это хорошая новость, которая означает, что оставшимся вкладчикам и компаниям, которые держат в банке свои счета, можно не беспокоиться. Угроза банкротства, которая больше года витала над этим банком, рассеялась, говорит он. Буздалин напоминает: санация банка означает, что меняются его владельцы, а ЦБ выдает кредиты на улучшение его финансового состояния. Поэтому, говорит он, клиентам никаких изменений в работе банка ждать не стоит.

Успокаивает клиентов и ЦБ. Как рассказали РБК в пресс-службе регулятора, «Уралсиб» продолжает работать в обычном режиме, для клиентов процедура санации проходит незаметно. При этом новые руководители и владельцы банка вправе корректировать коммерческую политику, но все прежние обязательства банка исполняются в тех же объемах и на прежних условиях.

Вице-президент, руководитель департамента по связям с общественностью банка «Уралсиб» Анжела Грачева говорит, что банк обеспечит непрерывность и своевременность всех видов расчетов и переводов денежных средств, а также выполнит все обязательства перед частными и корпоративными клиентами.

По словам Грачевой, интернет-банк и мобильный банк работают в обычном режиме, а ограничений на снятие средств с депозитов нет. «Вкладчики могут производить операции по своим вкладам в стандартном режиме без ограничений, — говорит Грачева. — Банк обладает достаточным запасом ликвидности».

Вклады

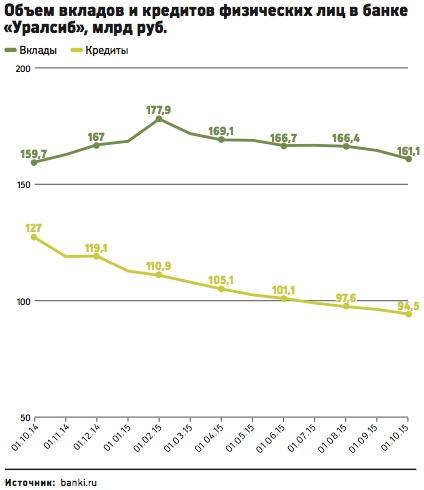

По данным Интерфакс-100, в третьем квартале 2015 года на депозитах частных лиц банка «Уралсиб» находилось почти 138 млрд руб., он занимал 17-е место по этому показателю среди всех российских банков. В начале года объем депозитов частных клиентов составлял 138,5 млрд руб., в первом квартале — 145 млрд руб., во втором квартале — 142 млрд руб.

Поскольку о проблемах банка было известно давно, крупные осторожные клиенты уже забрали свои вклады, предполагает Буздалин. Главный аналитик Сбербанка Михаил Матовников советует гражданам оставить существующие вклады в «Уралсибе». «Санация означает, что банку будут оказывать некоторую поддержку, поэтому угроза банкротства, которая была, стала пока меньше. Это не означает, что она совсем ушла, но непосредственной угрозы пока нет», — говорит эксперт.

Финансовые консультанты рекомендуют при принятии решения ориентироваться прежде всего на размер вклада. Если он в пределах страховой суммы (1,4 млн руб.), то можно не беспокоиться, считает независимый финансовый советник, эксперт Института финансового планирования Саида Сулейманова.

В противном случае имеет смысл минимизировать риски. «Если сумма на депозите более 1,4 млн руб., я бы рекомендовала забрать деньги. В принципе ЦБ не щадит никого, и даже если это достаточно крупный банк, все равно у него могут отозвать лицензию», — считает гендиректор компании «Персональный советник» Наталья Смирнова.

Срок окончания депозита тоже имеет значение. Если вклад заканчивается до Нового года, то его можно оставить в банке, рассуждает Сулейманова. При более длинном сроке она советует расторгнуть договор, пока не жаль потерять набежавшие проценты. Тем, кто только думает о размещении вкладов в «Уралсибе», эксперты советуют выбирать краткосрочные депозиты.

Консультанты также советуют быть осторожными владельцам валютных депозитов. «Если у вас в этом банке валютный вклад и до конца срока остается около месяца, то его можно оставить в банке», — считает Смирнова. Если вклад долгосрочный, его стоит забрать, говорит она. В случае отзыва лицензии деньги вернут в рублях по курсу ЦБ. Это означает потери на конвертации и риск убытков из-за колебаний курсов валют. Размещать вклад в валюте в банке, находящемся в процессе санации, Смирнова не рекомендует.

За два дня до объявления о санации «Уралсиб» резко повысил ставки по вкладам. Так, по вкладу «С максимальной ставкой» (открывается на срок от трех до 36 месяцев) процентная ставка в рублях выросла с 10,3 до 11,2% годовых, в долларах США — с 1 до 3% годовых, в евро — с 1 до 2,6% годовых. Теперь ставки «Уралсиба» выгодней большинства предложений других крупных банков. Так, средняя максимальная ставка по вкладам в долларах в 15 крупнейших банках, по расчетам РБК, составляет 2,51%, по вкладам в евро — 2,03%.

Еще одно новое предложение — возможность оформить карту Visa «Уралсиб.Копилка» c доходностью до 7% годовых и бесплатным обслуживанием в течение первого года ее действия. Проценты начисляются на остаток средств на счете.

В банке утверждают, что новые предложения не преследуют цель удержать клиентов. «Банк ежегодно в предновогодний период вводит привлекательные депозитные предложения в состав линейки вкладов», — объясняет Грачева.

Кредиты

Заемщикам банк «Уралсиб» в последний месяц тоже сделал выгодное предложение: потребительский «Кредит для своих». Оно касается действующих клиентов банка, для которых ставка выгоднее стандартных тарифов на 1–2 процентных пункта. Кредит наличными для обычных клиентов начинается от 22,5–24,5% годовых в зависимости от программы. Это также довольно выгодное предложение — средняя по рынку ставка по потребительским кредитам в октябре, по данным Frank RG, составляла 23%.

К текущим предложениям банка надо относиться избирательно, считают эксперты. «Если бы речь шла о долгосрочном кредите, то я, наверное, тоже обходила бы банк стороной. Если будут какие-то проблемы, придется самостоятельно искать, кому потом платить по кредитам, — предупреждает Смирнова. — А это дополнительная головная боль и риск возможной просрочки в случае замены кредитора».