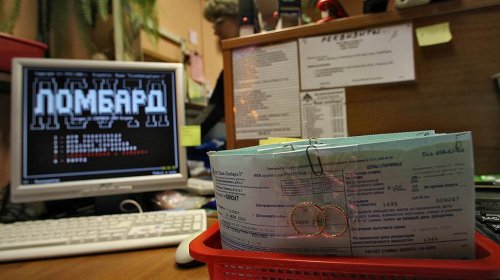

Недобросовестные компании научились имитировать займы под залог

Желание компаний, выдающих средства под залог имущества, снизить налоговую и избежать регулятивной нагрузки привело к росту теневого сегмента таких услуг — как под вывеской "ломбард", так и без ее использования. Это не незаконно, но заметно увеличивает риски клиентов таких псевдоломбардов, предупредил ЦБ. Впрочем, учитывая ужесточение условий кредитования регулируемыми участниками финансового рынка, аудитория пользователей услуг псевдоломбардов будет расти, предупреждают эксперты.

Информация "о деятельности недобросовестных компаний, предлагающих займы под залог имущества по договору комиссии или купли-продажи", вчера была опубликована на сайте ЦБ. Речь идет о компаниях, ломбардами в понимании закона "О ломбардах" (и подконтрольными ЦБ) не являющихся, а попросту имитирующих их деятельность. Очевидное отличие, выдавая так же, как и ломбарды, займы под залог, они выдают клиенту не залоговый билет (содержит данные о предмете залога и заемщике, необходим при выкупе имущества из ломбарда), как это требует профильный закон, а "зачастую используют другие виды договоров, в том числе договор комиссии, купли-продажи", отмечается в сообщении ЦБ. В этом случае клиент может нести существенные риски: "имущество, сданное в организацию, не являющуюся ломбардом, не подлежит обязательному страхованию", "заемщику могут отказать в возврате имущества в связи с тем, что оно уже было реализовано", поясняет регулятор. ЦБ предупреждает: гражданам стоит проявлять осмотрительность: внимательно читать договор, смотреть на наличие слова "ломбард" в названии компании, виды ее деятельности (ломбардам запрещено заниматься иной деятельностью), учитывать наличие обязательной страховки имущества со стороны ломбарда, оценивать законность оформления сделки (залоговым билетом и договором потребительского займа).

Участники рынка подтверждают: деятельность таких компаний не всегда незаконна, ведь, не являясь ломбардами, профильный закон они соблюдать не обязаны, и зачастую проблемы у клиентов возникают из-за собственной неосторожности. "Например, гражданин продает такой компании автомобиль по заниженной цене, при этом соглашается на устные договоренности о дальнейшем выкупе этого автомобиля у компании",— поясняет руководитель юридического департамента группы компаний "Точка займа" Алена Кончукова. В дальнейшем человек может захотеть выкупить свой автомобиль, однако машина к тому времени уже может быть реализована серыми кредиторами. Если бы это был настоящий ломбард, то по закону "О ломбардах" (ст. 10) даже в случае, если заем не был погашен в срок, ломбард не может взыскать залог в течение месяца (счет начинается по истечении дня возврата, указанного в залоговом билете). Кроме того, согласно ст. 6, ломбард обязан страховать в пользу заемщика или поклажедателя за свой счет риск утраты и повреждения вещи, принятой в залог или на хранение, на сумму, равную сумме ее оценки, на весь срок ее нахождения в ломбарде.

В числе участников этого рынка не только не ломбарды, но и бывшие настоящие ломбарды, ушедшие в тень из-за регулятивного давления регулятора (ломбарды перешли под надзор Банка России весной 2014 года). По оценкам участников рынка, в настоящий момент в серой зоне работают как минимум несколько сотен компаний (против порядка 4 тыс. игроков, работающих легально). "Какие-то из них могут работать под вывеской ломбарда. Другие компании, напротив, могут и не указывать слово "ломбард" в своем названии, однако из-за невысокой финансовой грамотности потребители практически любую организацию, в которой можно получить деньги под залог имущества, считают ломбардом",— поясняет глава Национального объединения ломбардов Алексей Лазутин. При этом количество таких компаний постоянно увеличивается — не только из-за давления регулятора, но и из-за стремления минимизировать налоговую нагрузку. Белому же рынку ломбардов такие "соседи" наносят репутационный ущерб, констатирует господин Лазутин.

Впрочем, несмотря на предупреждения ЦБ, который акцентировал, что не регулирует данный сегмент, клиенты в любом случае будут пользоваться услугами псевдоломбардов, считают эксперты. "В отличие от обычных ломбардов недобросовестные участники рынка предъявляют значительно более слабые требования к заемщику — например, требуют меньше документов — и к предмету залога",— говорит глава Ассоциации развития ломбардов Сергей Соковников.