Те, кто давно и хорошо спрятал бизнес, вряд ли польстятся сегодня на амнистию капиталов. Но они могут жестоко пожалеть об этом завтра, считает замминистра финансов Сергей Шаталов.

«Вся декларационная кампания строится на доверии государству»

— Одно из ключевых решений последнего времени — амнистия капиталов. Есть мнение, что собственникам таких активов не предоставлено достаточно стимулов, чтобы они этой амнистией воспользовались.

— Сейчас это уже не амнистия, а добровольное декларирование. Но независимо от названия ключевой вопрос: по каким статьям УК и КоАП предусмотрено освобождение от ответственности? Потенциальный декларант будет взвешивать риски. С одной стороны, плюсы, включая возможность закрыть не вполне безупречное прошлое и быть защищенным от любых атак со стороны правоохранительных и налоговых органов, возможность легализовать активы и начать жизнь с чистого листа. С другой стороны, риски переквалификации, например, налоговых правонарушений в какие-то другие, не затронутые амнистией, и готовность довериться государству. Вероятно, будет приниматься во внимание и эффективность государства: стоит ли этим заниматься, если раньше никаких проблем не было и далее не предвидится?

— Действительно, если с 1990-х налоговая так и не нашла активы, то почему сейчас должна найти?

— Конечно. Думаю, многие будут рассуждать именно так. Если люди хорошо продумали, как спрятать бизнес, и уверены в себе, наверное, они не воспользуются предоставленной возможностью. Но, может быть, то, что еще вчера казалось надежным и безопасным, в быстроменяющемся мире перестает быть таковым?

— К вопросу о рисках. 159-я статья УК о мошенничестве — резиновая статья, под которую можно подвести любые финансовые операции, — так и не попала под амнистию.

— Здесь была самая острая дискуссия, а ее результат предопределен международными обязательствами России. И все же вы говорите скорее об адекватности существующей правоприменительной практики.

— Это скорее вопрос доверия к государству как таковому.

— Согласен. Вся декларационная кампания строится на доверии государству, а оно базируется не столько на законах, сколько на их неукоснительном и неизбирательном исполнении. Именно поэтому закон сопровождался заявлениями самых высоких лиц государства о самом жестком контроле за правильностью его применения. Не случайно такие гарантии прозвучали непосредственно от президента.

— Почему чиновники не попали под амнистию? Изначально же предполагалось, что они тоже могут декларировать свои активы, но эти декларации должен проверять Росфинмониторинг.

— Их не отлучили от амнистии. Просто первоначально обсуждалась более жесткая конструкция: декларации бывших и действующих чиновников автоматически подлежали бы проверке. Потом было решено не поражать их в правах, предоставив им те же гарантии, что и другим гражданам.

«Законодательство о КИК — не российская национальная фишка»

— Недавно заработал пакет законов о контролируемых иностранных компаниях (КИК). На какой возврат капиталов из офшоров вы рассчитываете?

— Достоверной статистики по офшорам нет. Международные эксперты оценивают активы, контролируемые из офшоров, в $20 трлн. Какая часть приходится на активы, имеющие российское происхождение, точно не известно. Но несомненно, что их доля велика. Законодательство о КИК не запрещает использование низконалоговых юрисдикций и не предписывает переводить активы в Россию, хотя и предоставляет налоговые стимулы для возврата. Законодательство всего лишь устанавливает правила более справедливого налогообложения доходов, полученных за пределами России лицами, контролирующими бизнес из России. Оценить стоимость активов, которые вернутся в Россию, трудно. Но то, что многие компании ставят такую задачу и работают над этим, нам известно. Востребованными, вероятно, окажутся и новые правила налогового резидентства для иностранных юридических лиц, особенно в плане добровольного признания себя российскими резидентами, поскольку такой институт открывает широкий круг дополнительных возможностей, в частности, за счет получения определенных российских льгот по налогам, при том что сохраняются все плюсы от удобной правовой системы и не возникают российские валютные ограничения.

— Но если доверие к государству окажется недостаточным, не спровоцируете ли вы законом о КИК и об амнистии массовой смены налогового резидентства?

— Возможно. Однако законодательство о КИК — не российская национальная фишка. В том или ином виде оно существует во многих государствах и уж точно во всех крупных экономиках. В национальных законах есть различия. Одни государства (их меньшинство) стремятся облагать налогами все доходы, полученные своими резидентами через подконтрольные иностранные структуры. Другие ориентируются только на нераспределенные в пользу акционеров пассивные доходы (проценты, дивиденды, роялти), полученные в низконалоговых юрисдикциях. Россия выбрала второй подход, приняв далеко не самое жесткое законодательство. Недавние поправки еще более смягчили его и в части трастов и активных иностранных холдингов, и в возможности определять налоговую базу по МСФО. Каждому заинтересованному лицу дана возможность без налогов переводить активы на российских лиц, одновременно предоставлена возможность полностью закрыть прошлое (этот вопрос волновал многих солидных бизнесменов). При этом мы не стремимся закрыть границы или ограничить российскую экспансию на зарубежные рынки.

Те, кто захочет покинуть Россию, конечно же, будут учитывать эти факторы, сравнивая российские нормы о КИК с теми, которые действуют в предполагаемой стране пребывания. Будут учитываться и другие обстоятельства, в том числе то, что доходы от источников в России у ее резидентов облагаются по ставке 13%, а у иностранных — по ставке 30%. Много ли людей покинут Россию и переберутся на новое место жительства? Не знаю. Они с Минфином своими планами не делятся. Наверное, будут. Назывались даже некоторые фамилии…

— Это участники списка Forbes?

— Некоторые.

— Насколько внешние процессы, которые стимулирует ОЭСР, в дальнейшем ужесточат налоговую политику по КИК?

— Ужесточения не предполагаются. Российское законодательство в основном соответствует базовым принципам ОЭСР. Конечно, в рамках BEPS [Action Plan on Base Erosion and Profit Shifting, план борьбы с размыванием налоговой базы и выводом прибыли из-под налогообложения] будут выработаны дополнительные рекомендации, возможно, в отношении торговли, обмена информацией. Будем следить. Для нас сейчас важнее адаптироваться к новым правилам и еще раз уточнить законодательство, чтобы не создавать ненужных проблем ни налогоплательщикам, ни налоговым органам. К сожалению, поправки даются с большим трудом. Вначале в прошлом году Госдумой был принят не до конца доработанный вариант.

— Не тот вариант…

— Когда правительство предложило Думе важные поправки к нему, они были отклонены по формальным основаниям. В результате год начался с законом, к которому было много претензий. Этой весной ситуация во многом повторилась: хотя и приняты четыре важных блока поправок, остальные, в том числе абсолютно технические, остались за бортом. Осенью правительству придется готовить и вносить еще один законопроект на ту же тему.

— Осенью начнется новая кампания по антиофшорному законодательству?

— Надеюсь, осенью мы завершим тему. В основном остались технические вопросы, какие-то можно закрыть через разъяснения Минфина, но лучше сделать это на уровне закона. Есть предложения по порядку определения контролирующих лиц. Законом установлено, что одним из критериев контроля является владение 10-процентной долей в капитале иностранной компании при условии, что налоговые резиденты России в совокупности владеют долей в размере не менее 50%. Резонен вопрос: а возможна ли ситуация, когда у вас, скажем, 11%, а о том, что есть другие резиденты, за счет которых достигаются те самые 50%, вы не знаете? В поправках есть ответ на этот вопрос. Вы должны проинформировать налоговый орган только о своих 11%, а дальнейший анализ с последующим информированием о контроле, если он будет установлен, возлагается на налоговые органы.

«Российская налоговая система — единственная доведенная до конца реформа»

— Вы сейчас вспомнили про то, что случилось с законопроектом о КИК. Есть и еще прецеденты, когда в Госдуме серьезные инициативы вносятся через так называемые паровозы, когда к одному законопроекту пристегиваются поправки по другой теме…

— Эта практика существует много лет…

— Нет ли у вас ощущения, что правительство так теряет контроль над налоговой политикой?

— Наверное, не открою большой тайны, если скажу, что это происходит не всегда без ведома правительства. Чаще всего по правительственным законопроектам официальный представитель правительства участвует в обсуждении, а итог обсуждения является результатом разумного компромисса. Но иной раз на выходе мы получаем неприемлемые результаты, и только в последний момент удается снять спорные поправки. Пример — недавний случай с поправками в НДС по авансовым платежам. Освобождение получателя авансовых платежей от уплаты НДС не просто противоречит международным принципам построения НДС, но и создает необоснованные преимущества их получателю в ущерб лицу, уплатившему аванс, поскольку оно теряет право на соответствующий налоговый вычет. Кроме того, такой порядок существенно ограничивает возможности налогового контроля, включая использование новых технологий, и несет риски бюджетных потерь.

— Торпедировав поправки, вы спровоцировали подготовку отдельного законопроекта на эту тему.

— Будем обсуждать. Да, для некоторых налогоплательщиков, имеющих большой объем авансовых платежей и сложную систему расчетов с контрагентами, действующий порядок не слишком удобен. Есть проблемы технического характера, их надо обсуждать и искать решения, которые, возможно, снизят административную нагрузку. Но продвигать поправки, упрощающие жизнь отдельным категориям налогоплательщиков за счет устойчивости всей системы, не вариант.

— Какой компромисс предлагает Минфин?

— Компромисс на самом деле состоит в том, чтобы, не меняя конструкцию по существу, предельно упростить ее для тех, кто сталкивается с проблемой в части авансов. Как это сделать, мы готовы обсуждать.

— Это исключения для РЖД?

— Не думаю, что исключения. Скорее, правила и документы, подтверждающие право на вычеты. Нужно погружаться в детали, дьявол, как известно, кроется в них.

— Депутаты критикуют Минфин за отсутствие у налоговой политики развивающих стимулов.

— Пусть прозвучавшая критика останется на совести критиков. Не могу согласиться с тем, что мы ничего не делаем, уничтожаем

экономику, создаем неправильную налоговую систему. В своем выступлении на парламентских слушаниях глава Минэкономразвития Алексей Улюкаев отметил, что российская налоговая система — единственный успешный проект, доведенная до конца реформа. И развивающими стимулами российская налоговая система не обделена.

«Идеи с налогом с продаж и прогрессией в НДФЛ отставлены до 2019 года»

— Мы разговариваем, когда налоговая система фактически заморожена.

— Весьма условно.

— Условно? Но в проекте основных направлений налоговой политики ярких новелл не наблюдается.

— Да, в ближней перспективе уже не планируется столь глобальных изменений, как трансфертное ценообразование, консолидированные группы налогоплательщиков, деофшоризация, налоговый маневр в нефтянке или налогообложение имущества физических лиц. Эти задачи решены, и налоговая система в целом перешла на качественно новый уровень. Однако в основных направлениях обозначены и яркие новации, нацеленные на стимулирование инвестиций. Ставка делается на greenfield с возможностью полной компенсации инвестору всех капитальных затрат за счет сниженных налогов, на упрощение входа в льготируемые региональные инвестиционные проекты, на новые режимы в рамках территорий опережающего развития. Плюс свободный порт Владивосток. Много предложений по малому бизнесу. Выделю еще блок BEPS — скоординированная c G20 борьба с размыванием налоговой базы. На три года задач более чем достаточно.

— Но если у вас все же условная заморозка, что-то вы отложили до 2018 года?

— Условная заморозка — это скорее пауза в непрерывных преобразованиях. Налоговая система вполне адекватна и работает. Отставлены — по крайней мере до 2019 года — идеи с налогом с продаж и прогрессией в НДФЛ, не меняются концептуально налог на прибыль и НДПИ, полностью сохранена траектория нефтяного налогового маневра. Это тоже важнейшие решения. Стабильность налоговой системы — безусловное благо. Чем реже она меняется, тем понятнее налогоплательщикам правила игры. Минфин не ставит задачу продемонстрировать как можно больше новых идей. Тем более что в последние годы и так сделан фантастический рывок. Вы хотите сказать, маловато будет?

— Мы спрашиваем, что дальше будете делать?

— Время покажет. Недостатка в свежих и не очень свежих идеях не ощущается. Думаю, до 2018 года будет немало дискуссий и предложений, в первую очередь в части налоговых льгот, ведь мораторий касается лишь увеличения налоговой нагрузки. Другое дело, что возможностей для ее снижения тоже не видно. Сейчас важно проанализировать, как работает новое законодательство, насколько оно соответствует изменившимся экономическим реалиям. Например, в нефтяной отрасли надо оценить устойчивость новой системы к внешним шокам.

— А что касается других налогов?

— Здесь мы будет заниматься доводкой. Ничего глобального.

«Правительство не объявило мораторий на 20 лет и не запретило дискуссии»

— После 2018 года возможно возобновление дискуссии о повышении НДС и НДФЛ?

— Правительство не объявило мораторий на 20 лет и не запретило дискуссии. Они неизбежны и даже до 2018 года и не будут исчерпываться только этими вопросами. Недавно на встрече глав правительств ЕАЭС прозвучала неожиданная новость: в Казахстане обсуждается возможность замены НДС налогом с продаж. Как в случае положительного решения это скажется на Евразийском союзе, сегодня представить сложно. Разумеется, государство имеет право обсуждать такие глобальные для национальной экономики вопросы. Однако замечу, что даже постановка подобного вопроса невозможна в Евросоюзе, где наличие НДС является обязательным условием членства.

— А если Казахстан все же примет решение о налоге с продаж?

— Для нас это будет очень серьезный вызов. Полагаю, что такие вопросы государства должны обсуждать вместе.

— Как вы относитесь к идее взимания страховых взносов с неработающих граждан?

— К счастью, этот вопрос за пределами моей ответственности. В мире есть такие примеры. Не менее важен вопрос о переносе части страховой нагрузки с работодателя на работника. Многие государства давно идут по этому пути. Все это не бессмысленно. Подходящее ли сегодня время для продвижения таких проектов? Не уверен.

— Насколько действующая налоговая система обеспечивает возможности финансирования из бюджета дефицита Пенсионного фонда и позволяет не залезать в ФНБ?

— Когда дефицит исчисляется 3–3,5% ВВП, это много. Дальше надо ответить на вопрос, устраивает ли такая ситуация правительство и за счет чего оно будет его финансировать. Если не устраивает, готово ли правительство повышать налоги или должно искать другие решения. Это одновременно и идеологический, и политический выбор. Такой выбор сделан: налоги не повышаются. Ответы на другие вопросы будут даны в рамках бюджетного процесса.

— Если верить Минэкономразвития, предлагаемая заморозка неналоговых платежей лишает министерства и ведомства 1,5 трлн руб. доходов в год. Такая заморозка не спровоцирует попытку компенсировать доходы через рост налогов?

— Думаю, что нет. Этот вопрос появился в последние годы и все больше приобретает публичный интерес вплоть до предложений перенести все неналоговые платежи в Налоговый кодекс, формализовать их и передать администрирование налоговым органам. На мой взгляд, это было бы ошибкой, так как налоги серьезно отличаются от неналоговых платежей и по сути, и по назначению. Например, портовый или лоцманский сборы, сборы за аэронавигационное обслуживание. Это ярко выраженная плата за предоставленные услуги, и им не место в Налоговом кодексе. Или сборы за загрязнение окружающей среды, размер которых зависит от объема вредных выбросов и от того, занимается ли предприятие модернизацией производства. Или авторский сбор в пользу частного фонда. Какое он имеет отношение к Налоговому кодексу или ФНС?

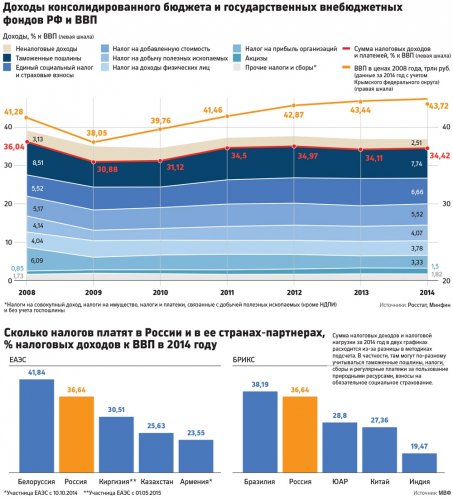

— Но позиция бизнеса тоже вполне понятна. Официальный уровень налоговой нагрузки — 34%. Но фактически нагрузка больше. Какая нагрузка реальная?

— В будущем мы попробуем учесть неналоговые платежи в налоговой нагрузке, хотя пока задача выглядит не вполне корректной с учетом их многочисленных особенностей, особенно если это специфические расходы, учитываемые при определении налоговой базы налога на прибыль. В любом случае потребуются детальный анализ всех платежей и разработка специальных методик.

— А торговый сбор вы учитываете в налоговой нагрузке?

— Нет, налоговая нагрузка считается по факту, а торговый сбор стартует только с 1 июля и только в Москве. В своей финальной конструкции он совсем не похож на первоначальную версию, он не является авансовым платежом по другому налогу и для большинства плательщиков, скорее всего, дополнительной нагрузкой не станет. Идеология сбора — заставить заплатить тех, кто играет не по правилам и не платит налогов, — вот для них нагрузка возрастает. Много ли таких будет найдено в Москве? Скоро увидим. Заодно и другие регионы оценят все плюсы и минусы нового сбора, это полезно знать, чтобы вводить или не вводить сбор на собственной территории.

— Мораторий на торговый сбор вы поддерживать не будете?

— Было бы странно, если бы Минфин поддержал мораторий. С 1 июля этот сбор стартует, через полгода отменяется, потом снова вводится? Лучше посмотреть на первые результаты, а уже потом принимать какие-то решения. Вряд ли торговый сбор станет серьезным источником налоговых поступлений.

«Чем детальнее закон, тем он жестче»

— Как вы будете решать проблемы агрессивного налогового планирования?

— План BEPS во многом посвящен агрессивному налоговому планированию. Мы тесно сотрудничаем с ОЭСР и другими государствами в выработке рекомендаций по всем пунктам плана и готовы быстро имплементировать в национальное законодательство базовые рекомендации. Каких-либо сюрпризов не ожидается, направление движения нам понятно. И здесь мы готовы двигаться вместе с ОЭСР и другими государствами, в том числе присоединяться к многосторонним соглашениям.

— Зачем потребовалось вписывать злоупотребление правом в налоговой сфере в Налоговый кодекс?

— Правительство дало положительное заключение на депутатский законопроект. Сегодня Налоговый кодекс, наверное, правильнее было бы уже назвать налогово-процессуальным, поскольку он не только обстоятельно устанавливает режимы налогообложения, но и детально регламентирует огромное количество процедур. Это издержки нашего национального регулирования. Если посмотреть на практику других государств, то там налоговые кодексы или законы включают более общие нормы, а детали и особенности применения переносятся в подзаконные акты. Такой подход позволяет оперативно и без внесения изменений в законы реагировать на самые разные, в том числе нестандартные, ситуации, пополняя базу примерами и толкованиями, оставаясь при этом в рамках буквы и духа закона. У нас же негативная практика 1990-х годов, когда куцые налоговые законы (с делегированием полномочий по налоговому регулированию налоговым органам) за счет не всегда корректной интерпретации приводили к различным деформациям и зачастую к нарушению законных прав налогоплательщиков, — эта практика породила недоверие к властям и желание любые вопросы регулировать не иначе, как законом. Однако чем детальнее закон, тем он жестче, тем больше он таит в себе опасностей, связанных с тем, что та или иная ситуация не урегулирована законом. И тем самым конфликтна, а аналогия права к таким ситуациям не дозволена.

В то же время — что особенно заметно в последние годы — в Налоговом кодексе появилось много норм, основанных на оценочных категориях. Есть знаковые решения пленумов Высшего арбитражного суда по налоговым делам и сложившаяся практика правоприменения, которые все шире учитываются в налоговых правоотношениях. На это накладывается реформа судебной системы, не исключено, что Верховный суд начнет пересматривать некоторые доктрины, выработанные Высшим арбитражным судом.

Поэтому сейчас самое время с учетом накопленного опыта и правоприменительной практики закрепить отдельные доктрины непосредственно в Налоговом кодексе. Это и приоритет существа сделки или отношений над их формой, и запрет на злоупотребление правом, и должная осмотрительность. Возможна и более глубокая разработка такой категории, как «необоснованная налоговая выгода». Такие положения придадут новый импульс развитию как налогового законодательства, так и правоприменения, они же дадут налогоплательщику важные подсказки о приемлемости той или иной модели поведения. Конечно, подобные нормы должны быть прописаны предельно точно и аккуратно.

— Законопроект будет корректироваться?

— К этому закону будет приковано самое пристальное внимание всех сторон. И бизнес будет «дуть» на него так, как дуют на воду, обжегшись на молоке.

— Когда начнутся корректировки?

— В осеннюю сессию.

«Ни для кого не тайна, что здесь не все чисто»

— Администрирование страховых взносов давно предлагают передать налоговой службе, это старый спор. Решения не появилось?

— Нет, вопрос по-прежнему обсуждается. И по этому вопросу в правительстве есть разные точки зрения. Экономический блок считает, что налоговая служба лучше справлялась бы с администрированием за счет большей компетенции и лучших технологий, что, в свою очередь, аккумулировало бы дополнительные средства во внебюджетных фондах.

— Это решение по-прежнему политическое?

— Скорее, да.

— Поскольку у нас есть проблемы в экономике, а налоговикам нужно выполнять план…

— Планов у них нет. Есть индикаторы и есть реальные цифры налоговых поступлений. Конечно, они сравниваются, при расхождении анализируются.

— Как вы их ориентируете?

— Всегда работать в рамках закона. Замечу, что жалоб на налоговые органы с каждым годом все меньше, а то, как служба внедряет новые сервисы и технологии, заслуживает только уважения. ФНС может смело конкурировать с любой иностранной службой и по удобству для пользователей, и по собственной эффективности.

— И никакого агрессивного плана по выполнению индикаторов нет?

— Я в этом практически уверен.

— Рассказывают, что сейчас московские налоговики требуют от компаний обелять зарплаты.

— Серая и черная зарплаты не первый год находятся в центре внимания. После резкого обеления зарплат и других доходов граждан в начале 2000-х процесс остановился, а сейчас, похоже, маятник качнулся в обратную сторону. Ни для кого не тайна, что здесь не все чисто.

— Сейчас ситуация с уходом бизнеса в тень усугубляется?

— Она не улучшается. Формально НДФЛ растет, номинальные зарплаты тоже. Но в неформальном секторе заняты миллионы. Есть надежда, что налоговые новации в сфере малого бизнеса, расширение патентной системы налогообложения и упрощение процедур для самозанятых граждан качнут маятник в другую сторону.

Еще одна причина, влияющая на собираемость налогов, состоит в том, что сегодня в условиях дорогих денег кредиты для бизнеса зачастую обременительнее, чем штрафы и пени за несвоевременную уплату налогов. И многие готовы пойти на нарушение законодательства, чтобы пополнить оборотные средства.

— Как эта проблема решается?

— Все пени и штрафы привязаны к ставке рефинансирования ЦБ, и сегодня они явно отстают и от ключевой ставки, и от стоимости кредитов. Центробанк планирует, что не позднее 2016 года ставка рефинансирования сравняется с ключевой. Тогда ставка рефинансирования будет более или менее отражать стоимость денег. Соответственно, уже к следующему году ситуация может измениться в лучшую для бюджета сторону. Такой прогноз позволил отказаться от более радикальных предложений по корректировке налогового законодательства.