Статьи по теме

.

Владимир Путин призвал снизить ставки по корпоративным кредитам

.

Банкам не хватает средств на кредитование компаний и частных лиц

.

Крупный бизнес займет у частных банкиров

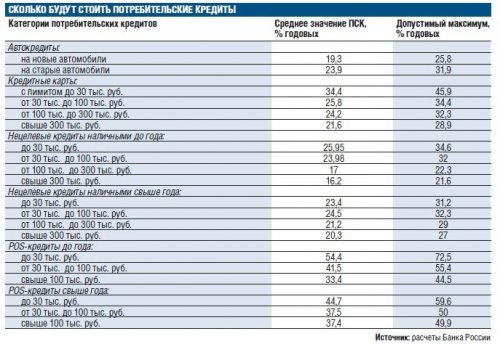

ЦБ рассчитал максимальную стоимость кредитов, превышать которую банкам будет запрещено. Самыми дорогими будут небольшие кредиты в торговых точках — до 72,5% годовых, а самыми дешевыми — крупные наличные займы — до 21,6%.

С 1 июля вступает в силу закон «О потребительском кредите», согласно которому Банк России определяет среднерыночное значение (не менее чем по 100 крупнейшим кредиторам в рознице) полной стоимости потребительского кредита по отдельным категориям (кредиты наличными, карты и т. д.). Оно будет ориентиром для банков при выдаче всех розничных займов, за исключением ипотеки: превышать это среднее значение можно будет не более чем на одну треть. По закону ЦБ начнет публиковать средние ставки 14 ноября этого года, дата начала их применения законом не установлена, но, поскольку расчет ежеквартальный, банкиры ожидают, что норма заработает с 1 января 2015 года. Ограничить ставки ЦБ решил в прошлом году после июльского поручения президента рассмотреть «целесообразность прямого административного регулирования процентных ставок по кредитному договору (договору займа) необеспеченного потребительского кредитования».

РБК ознакомился с предварительными расчетами ЦБ (см. таблицу на стр. 7). Эти расчеты построены на данных десятков банков (а не сотни, как положено по закону), но все эти банки — лидеры рынка розничного кредитования, поэтому итоговые цифры не будут сильно отличаться, рассказывает источник РБК, близкий к ЦБ.

В расчетах регулятор разделяет розничные кредиты на четыре категории: автокредиты, кредитные карты, кредиты наличными и POS-кредиты (в торговых точках). Последние три категории ранжированы еще по суммам и срокам. Максимально допустимая ставка по кредитам на покупку машины по этим расчетам составляет 25,8% годовых, если автомобиль новый, и 31,9% — если подержанный. По кредитной карте заемщик будет платить не более 45,9%. Это максимальная ставка, предусмотренная при лимите до 30 тыс. руб., минимум составит 28,9%, если сумма превышает 300 тыс. руб. Нецелевые беззалоговые кредиты будут стоить от 21,6% (сумма свыше 300 тыс. руб., срок до года) до 34,6% годовых (сумма до 30 тыс. руб., срок до года). Максимальные ставки по POS-кредитам, традиционно самым дорогим в продуктовой линейке банков, колеблются от 49,9% (свыше 100 тыс. руб. на срок от года) до 72,5% (до 30 тыс. руб., до года).

Опрошенных РБК банкиров расчеты ЦБ не пугают: курс на ограничение розничного кредитования ЦБ взял в 2013 году, и банки начали менять свою кредитную политику, чтобы соответствовать новым требованиям. В частности, с 1 июля прошлого года ЦБ увеличил коэффициент риска при расчете норматива достаточности капитала при стоимости кредитов выше 25%. По словам генерального директора Frank Research Group Юрия Грибанова, банки начали снижать ставки и «срезать» дорогие продукты, отчасти это связано с тем, что они готовятся к 2015 году, а отчасти — с уже вступившими в силу требованиями по расчету норматива достаточности капитала.

Банкиры уверяют, что доля кредитов, выданных по высоким ставкам рисковым заемщикам, снижается, поэтому к моменту вступления в силу нормативов ЦБ им не нужно будет сильно менять собственную матрицу ставок.

«Сейчас, возможно, есть небольшое превышение в сегменте кредитных карт, но поскольку при определении процентной ставки по кредиту мы используем модель risk based pricing, то есть ставка по кредиту зависит в первую очередь от риск-профиля заемщика и определяется скоринговым баллом, то можем отсекать тот сегмент, который проходит под ставку выше порога, установленного регулятором, путем настройки скоринговой модели», — отмечает советник предправления Юниаструм Банка Алла Цытович. По ее словам, доля заемщиков, которые подпадают под максимальную ставку, составляет несколько процентов от общего числа заемщиков.

Представитель банка «Траст» отмечает, что в 2013 году средние ставки уменьшились на 5,5—6%, бизнес-план на 2014 год предполагает снижение около 5%, на высоких ставках процент одобрения по клиентскому потоку минимальный.

«Доля кредитов с высокими ставками (например, на покупку мобильных телефонов, максимальная ставка — 59,9%) совсем незначительна и составляет 1% от всех наших кредитов, — говорит член правления Лето Банка Александр Самохвалов. — По ряду кредитов наличными ставка может превышать обозначенные уровни. Например, по кредитам от 300 тыс. до 500 тыс. руб. ставка составляет 29,9% годовых. Но в экономике этого продукта заложена возможность снижения процентной ставки до 19,9% для добросовестных клиентов».

Другие участники рынка, активно развивающие высокодоходную розницу, такие как Московский кредитный банк, «Ренессанс Кредит», «Русский стандарт», ОТП Банк, на запрос РБК о последствиях ограничения ставок не ответили.

По статистике ЦБ, рост портфеля необеспеченных ссуд начал замедляться с конца прошлого года. Так, с 1 января по 1 марта 2014 года он составил 2,5%, в то время как за аналогичный период прошлого года — 5,5%.

Несмотря на оптимизм банкиров, эксперты считают, что требования закона приведут к снижению маржи и прибыльности. «Возможно даже, что кто-то уйдет с рынка», — допускает Грибанов из Frank Research. По его мнению, внутренняя эффективность станет для банков в этом году вопросом номер один. «И это не только сокращение персонала и офисов. Банки будут стремиться повысить производительность труда сотрудников, улучшить работу риск-подразделений, казначейства и пр.», — заключает он.