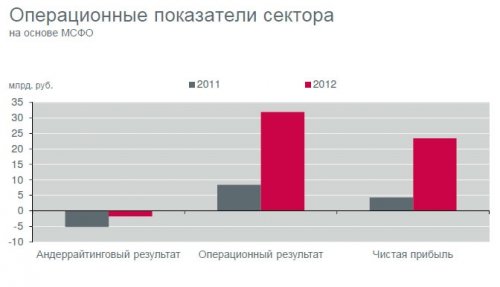

Российский рынок страхования растет уверенными темпами, однако прибыли не получает. Такой вывод сделали аналитики Fitch Ratings, впервые проанализировав МСФО страховых компаний с совокупной рыночной долей 84% в собранных премиях за 2012 год. Начиная с 2008 года страховой рынок демонстрировал средний годовой прирост премий в 10% (особенно высокими темпы роста были в последние два года — 19 и 25%). В прошлом году значительно улучшился показатель рентабельности собственного капитала страховщиков — 13% против 3% в 2011 году. Однако результат деятельности сектора все равно был отрицательным: в 2011 году убыток составил 5,1 млрд руб., а в 2012 году — 1,7 млрд руб.

«Основным источником формирования чистой прибыли российских страховых компаний стала инвестиционная доходность, а не улучшение андеррайтингового результата, — рассказывает директор аналитической группы по страховому сектору Fitch Ratings

Анастасия Литвинова. — Эта ситуация является нормальной для зрелых рынков. Однако мы полагаем, что есть повод для опасения, когда мы видим такую картину в российской действительности». По ее словам, внушает тревогу то, что убыток получен в период очень быстрого роста премий. «Обычно в период роста есть некоторая экономия за счет снижения уровня расходов. Однако в российском секторе страхования такого не произошло», — говорит г-жа Литвинова, добавляя, что российский страховой сектор гораздо менее капитализирован, чем зрелые рынки, поэтому он в меньшей степени способен абсорбировать убытки. «Закономерно встает вопрос: каковы будут последствия такого роста? Неспособность сектора получать прибыль в условиях быстрого роста объемов бизнеса говорит о том, что страховщики не могут защитить свой капитал от рисков ценообразования и резервирования», — резюмирует она.

По мнению аналитиков Fitch, в долгосрочной перспективе выиграют те страховые компании, которые смогут поставить под контроль свое ценообразование и начать управлять андеррайтинговым результатом. «Кроме того, страховщикам пора задуматься, каким образом улучшить качество активов и как обеспечить доступ к внешним источникам капитала», — отметила Анастасия Литвинова.

Источник: Fitch Ratings