Раньше страховщики хотели получить понятного и предсказуемого регулятора, теперь ждут от него развития и справедливости. На основе результатов ежегодного опроса участников страхового рынка удалось проследить, как менялись требования к принципам надзора.

«В прошлом году лидеры страхового рынка в первую очередь ожидали повышения прозрачности и предсказуемости надзора, в позапрошлом году — повышения качества надзора в сфере раннего предупреждения банкротств страховых компаний (36%). В 2013 году после введения МСФО и принятия закона об актуариях эти темы стали менее актуальны,— прокомментировала результаты опроса замруководителя отдела рейтингов страховых компаний «Эксперт РА» Наталья Комлева. — Более того, некоторые страховщики, наоборот, опасаются ужесточения надзора (в частности, увеличения требований к минимальному уставному капиталу) — этот вариант как наибольшую опасность для рынка выбрали 9% опрошенных».

Теперь многие голосуют за стимулы к развитию (27%), очищение рынка от мошенников (18%) и обоснованные тарифы по обязательным видам страхования (20%). По словам г-жи Комлевой, новые ожидания участников рынка связаны с реформой надзора и увеличением функций регулятора. «Во-первых, функция по определению тарифов в обязательных видах страхования перешла от правительства к Службе Банка России по финансовым рынкам (СБРФР). Во-вторых, сама СБРФР в числе своих задач назвала развитие страхового рынка, чего не было ранее», — поясняет она.

Опрос проводится ежегодно экспертами «Эксперт РА» среди представителей руководства крупных страховых компаний.

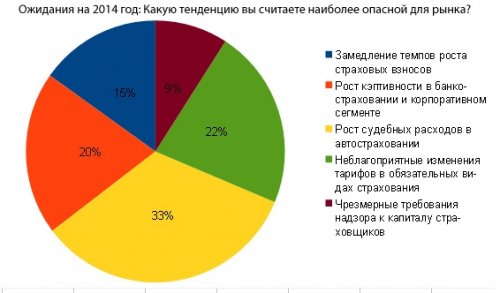

Больше всего страховщики сегодня боятся продолжения роста судебных расходов в автостраховании (33%). «Именно эта тенденция привела к резкому росту убыточности страховой розницы и стала основной причиной падения рентабельности собственных средств страховщиков до минимального за пять лет уровня», — говорит эксперт. Второе место в «рейтинге опасений» занимают неблагоприятные изменения тарифов в обязательных видах страхования (22%).

Еще одна пугающая тенденция — это рост кэптивности в банковском и корпоративном сегментах (20%). По оценкам «Эксперт РА», по итогам 2013 года доля кэптивных компаний во взносах по банкострахованию составит порядка 50%. При этом угроза замедления темпов роста страховых взносов пугает только 15% опрошенных.

Каких решений вы ждете от регулятора в первую очередь?

2011 год

2012 год

2013 год

Сохранение прежнего курса

0%

0%

Повышение прозрачности, предсказуемости и качества надзора

30%

45%

23%

Повышение качества надзора в сфере предупреждения банкротств страховых компаний

37%

10%

13%

Повышение информационной прозрачности рынка

15%

Модернизация системы требований к страховым компаниям

12%

Развитие страхового рынка

27%

Создание системы регулирования страховых посредников

18%

Введение обязательного МСФО и актуарного аудита

33%

Очищение рынка от финансовых пирамид и схемных компаний

18%

Актуарно обоснованные решения по тарифам в обязательных видах страхования

20%

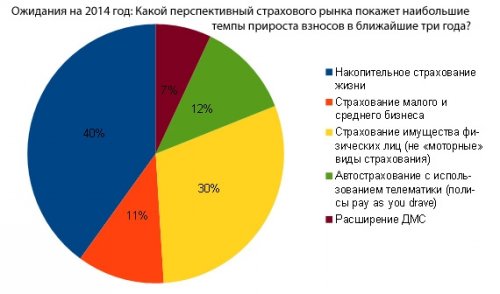

На ближайшие три года страховщики ожидают ускоренный рост взносов по накопительному страхованию жизни (40%) и страхованию имущества физических лиц (30%). Такие прогнозы связаны с предстоящим введением льгот в страховании жизни, принятием закона о страховании жилья, легализацией электронных полисов и развитием модели страхования вкладчиков банков.