В июне Альфа-банк анонсировал запуск нового сервиса по простой покупке иностранных акций. Чем на самом деле собирается торговать Альфа-банк и стоит ли пользоваться услугой? «РБК Деньги» протестировал новый сервис.

«Снижающиеся ставки по депозитам заставляют людей искать новые инструменты для инвестиций», — рассказывает менеджер по инновациям Альфа-банка Никита Абраменко. По его словам, к декабрю у населения высвободятся средства, которые были размещены под 18–20% на депозитах. «Люди будут искать похожие по доходности вложения», — говорит он. У Альфа-банка есть что им предложить: осенью банк запустит новый сервис — «Простые инвестиции», который позволяет покупать акции иностранных компаний.

Его основная идея, по словам Абраменко, — сделать такие инвестиции доступными. Пользователям не нужно заходить в офис банка, открывать брокерский счет. Достаточно будет ввести данные своей банковской карты на сайте, чтобы стать инвестором, например Facebook или Apple. Сейчас банк проводит закрытое тестирование сервиса. «РБК Quote» удалось стать одним из первых пользователей и провести тест-драйв новой платформы.

Как работает

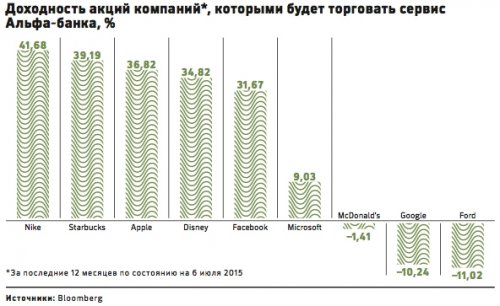

«Покупка и продажа акций ведущих компаний» — так сервис «Простые инвестиции» объясняет суть своего предложения. На главной странице приведен список из девяти акций. Среди них — самые известные российскому потребителю американские бренды: Apple, Google, Microsoft, Nike. «Это про фан и про веру в компанию, которая нравится», — рассказывает Абраменко, который руководит проектом «Простые инвестиции».

На сайте (сейчас там висит «заглушка» — stock.alfabank.ru) есть несколько информационных экранов. На первом — все компании, в которые можно инвестировать. Они разделены на две категории: мировые лидеры IT-индустрии (куда входят Apple, Google, Microsoft и Facebook) и традиционные зарубежные компании (Nike, Disney, Ford, Starbucks, McDonald’s). Можно посмотреть графики котировок акций и прочитать короткие описания: история, плюсы и минусы компании, перспективы роста ее акций.

После того как выбор сделан, клиент нажимает кнопку «Купить», вводит количество ценных бумаг. Цена формируется по данным биржи, на которой торгуются акции, и конвертируется по курсу ЦБ в рубли. Сервис пока работает только со счетами Альфа-банка, однако, по словам Абраменко, в дальнейшем от этой привязки разработчики уйдут. Далее проходит подтверждение суммы перевода с учетом комиссии. Для окончательной авторизации платежа пользователь должен ввести пароль системы 3D-Secure. После этого на сайте появляется еще один экран — «Мои акции», показывающий приобретенные активы. Мы купили одну акцию Ford 23 июня по цене 834 руб. (при курсе доллара в 53,5 руб.) и продали ее через неделю за те же 834 руб. Потери составили 49 руб. — это комиссия сервиса.

Что внутри

На самом деле Альфа-банк продает, конечно, не акции. Речь идет о торговле производными инструментами — CFD (contract for difference — контракт на разницу цен). Это инструмент, который позволяет сделать ставку на рост или падение акций, не покупая их. Торговлю CFD несколько лет назад стали активно предлагать форекс-брокеры. По ним можно устанавливать высокое «плечо» (давать возможность торговать на заемные средства), что и привлекает форекс-конторы и их клиентов. Например, вы можете, имея 10 тыс. руб. на счете, покупать контракты на 200 тыс. руб., занимая деньги у брокера. В этом случае «плечо» равно 20 — именно такой коэффициент заемных средств к собственным при торговле CFD чаще всего используют форекс-брокеры. При этом падение стоимости актива на 5% полностью съедает деньги на счете. Поэтому инвестиции с «плечом» считаются рискованными.

«Простые инвестиции» предупреждают пользователей, что торгуют CFD: сервис покупает или продает акции, возвращает прибыль и дивиденды, однако сами акции не передаются в собственность. «В финансовом мире такая схема называется «контракт на разницу», — сказано на сайте. Контрагентом по этим операциям является компания Alpha Forex. Именно она продает и покупает у вас контракты.

«Вы, по сути, покупаете обязательства брокера», — объясняет Михаил Аристакесян, руководитель отдела информации и анализа мировых рынков ИК «Финам». По такому контракту можно получить денежный эквивалент ценной бумаги с учетом роста или падения ее стоимости на бирже. Если цена акций растет, клиент, продав контракт, получает свою прибыль. Если же ситуация обратная, то клиент может держать контракт или продать его с убытком. Дополнительным бонусом будут дивиденды от ценных бумаг, которые получает держатель контракта на разницу цен.

Отличие «Простых инвестиций» от форекс-контор одно, но существенное — нельзя торговать с «плечом» и открывать короткие позиции, делать ставку на падение акций (продавая контракты, заняв их у брокера). «Мы убрали «плечо», чтобы обезопасить наших клиентов и сделать вложения проще», — говорит Абраменко. В остальном «Простые инвестиции» — это упрощенный вариант предложения форекс-брокеров.

Отличия

Классические брокерские компании, которые предоставляют клиентам сервис по покупке акций, говорят, что CFD — это не инвестиционный вариант. «Это не классический брокеридж, здесь клиент не является держателем акции», — считает начальник управления «Интернет-брокер» финансовой группы БКС Павел Сороковой. С ним согласен Василий Олейник, эксперт брокерской компании ITinvest: «CFD — это инструмент не для инвестирования, а для спекуляций. Вы, по сути, торгуете воздухом».

Олейник говорит, что даже крупные европейские банки зачастую не перекрывают контракты на разницу реальными активами. «Это риск для банка. Если актив падает — выигрывает банк. Если растет, это прибыль для клиента, но убыток для банка», — подводит итог Олейник. По словам Абраменко, банк хеджирует эти риски и является гарантом ликвидности контрактов для клиентов.

Обычная покупка акций возможна после открытия брокерского счета. Сороковой из БКС говорит, что для этого надо приехать в офис, заключить договор. Брокер откроет вам брокерский счет, на который будут заведены деньги (и с которого можно проводить сделки), и депозитарный счет, на который зачисляются ценные бумаги. Потом необходимо будет установить на компьютер торговую программу и зарегистрировать цифровые ключи к ней. Только после этого можно покупать акции.

Еще одна проблема — минимальный уровень средств на счете для получения доступа к иностранным биржам. Раньше речь шла о суммах в несколько десятков тысяч долларов, сегодня суммы меньше.

«Сейчас произошли определенные изменения, многие снизили минимальную сумму для открытия счета», — говорит Сороковой. «Да, сейчас требуются затраты времени и денег, но гораздо меньше, чем раньше. Порог сейчас — 30 тыс. руб., а многие западные брокеры вообще работают удаленно», — говорит эксперт «Финама» Михаил Аристакесян.

«Наша схема гораздо проще, вы работаете напрямую с банком. Не нужно открывать дополнительные счета и платить лишние комиссии, порог входа гораздо ниже», — подчеркивает Абраменко.

Комиссии

Чем удобнее сервис, тем больше приходится платить за него. Это правило работает и в случае с «Простыми инвестициями». По словам Абраменко, комиссия при покупке одного контракта составляет от 49 до 499 руб. При покупке CFD на Ford она составила 49 руб., или 5,8% от суммы сделки. Так, по самому дорогому контракту — CFD на акции Google (28 925 руб.) — комиссия составляет около 1,7% от стоимости контракта. Комиссии, возможно, будут пересматриваться, но, по словам Абраменко, они рассчитаны из пиковых значений колебания стоимости акций. Так банк защищает себя от убытков при резких колебаниях акций.

Средняя комиссия у российских брокеров составляет в среднем 0,14% от суммы операции (минимум 0,002%, максимум 0,8%). Еще один вариант — покупать акции иностранных компаний на Санкт-Петербургской бирже. На ней биржевая комиссия составляет 0,007% от суммы сделки, а брокерские комиссии колеблются в районе 0,03% от суммы сделки (но не меньше $1). Правда, тут есть разница между ценами покупки и продажи. Но она обычно не превышает нескольких центов.

При всех достоинствах сервиса — приятный дизайн и очень простой интерфейс — совершенно непонятно, кому он предназначается, говорят брокеры. «Если речь идет о покупке в целях передать детям, понятно, что продукт не соответствует запросу», — считает Илья Волков из «Форекс Клуба». С ним согласен и Василий Олейник из брокерской компании ITinvest: «Этот инструмент некорректно сравнивать с инвестициями».

Альфа-банк и не претендует на то, что пользоваться сервисом будут люди с таким горизонтом инвестиций. «Если человек хочет вложить немного и ненадолго, то наш вариант для него», — отмечает Абраменко.

Тем, кто осенью будет искать доходность выше инфляции, Олейник советует воспользоваться индивидуальными инвестиционными счетами — специальными брокерскими счетами с налоговыми льготами. Они дают возможность получить налоговый вычет в 13% от суммы внесенных средств, увеличив доходность своих инвестиций. Впрочем, это не освобождает от открытия брокерского счета, да и сумма, на которую можно получить вычет, составляет всего 400 тыс. руб. в год.