Успешные банки показали в 2016 году рекордные прибыли. Объемы розничного кредитования медленно растут семь месяцев подряд. Но объемы корпоративного банковского бизнеса все еще снижаются.

В 2016 году стабилизировались некоторые важные финансовые показатели банковского сектора России. Однако устойчивый рост пока показывают только прибыль банков и объемы розничного кредитования.

Активы

Объем активов банковского сектора за декабрь сократился на 0,4% (рост 1,6% с исключением эффекта валютной переоценки), а совокупный объем кредитов экономике за декабрь сократился на 3,1% (с исключением эффекта валютной переоценки — сокращение на 1,4%). Объем кредитов предприятиям снизился на 4,1% (–2,0%). А объем кредитов физическим лицам в декабре возрос на 0,1% (+0,2%).

Объем кредитов предприятиям в 2016 году сократился на 9,5%, или на 3,2 трлн рублей

Валютная переоценка заметно влияет на банковскую статистику, так как удельный вес валютных активов и пассивов в банках составляет около трети, а рубль в 2016 году заметно укрепился. Кроме того, на показателях декабря сказалось и то, что перед новогодними праздниками предприятия обычно стараются погасить максимально возможную часть краткосрочных кредитов.

Однако в целом за 2016 год активы банков снизились на 3,5%, или на 3 трлн рублей (рост на 1,9% с исключением эффекта валютной переоценки), а совокупный объем кредитов экономике сократился на 6,9%, или на 3 трлн рублей (–2,4%). Объем кредитов предприятиям в 2016 году сократился на 9,5%, или на 3,2 трлн рублей (–3,6%). Возрос объем кредитов физическим лицам на 1,1%, или на 120 млрд рублей (+1,4%).

В целом нужно отметить, что при заметном оживлении кредитования банками физлиц кредитование предприятий пока стагнирует. В сравнении с 2015 годом в 2016 году сильно сократился темп прироста вкладов населения. Это может быть объяснено не только снижением размера реального дохода россиян, но и тем, что в 2015 году в банковскую систему возвращались вклады, изъятые из нее гражданами в разгар кризиса. Практически весь 2016 год снижался объем депозитов и средств предприятий в банках.

Ситуация в крупнейших банках видна из приведенных ниже таблиц.

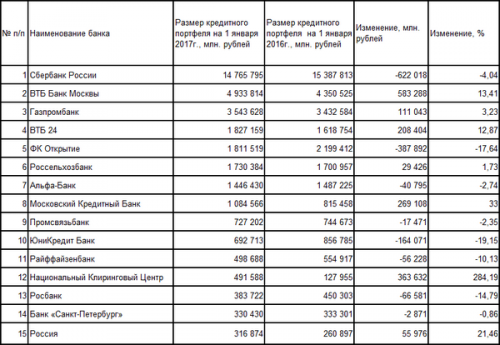

Таблица 1

Банки с максимальным размером кредитного портфеля

Источник: данные Банка России и портала «Банки.ру».

Как видим, объем кредитного портфеля Сбербанка за 2016 год снизился на 622 млрд рублей, что, впрочем, составило для лидера рейтинга всего 4%. Обращает на себя внимание снижение объема кредитных портфелей у дочерних банков крупнейших европейских банковских групп — Юникредит банка, Райффайзенбанка и Росбанка. Значительно нарастили объемы кредитования Московский кредитный банк, банк «Россия» и банки группы ВТБ.

Продолжается снижение доли просрочки

Объем просроченной задолженности по корпоративному портфелю за 2016 год сократился на 8,9%

В декабре улучшилось качество кредитного портфеля. Объем просроченной задолженности по корпоративному кредитному портфелю за декабрь сократился на 9,6%, по розничному портфелю сократился на 3,4%. В результате удельный вес просроченной задолженности по кредитам предприятиям за декабрь снизился с 6,7% до 6,3%, а по розничным кредитам снизился с 8,2% до 7,9%.

Объем просроченной задолженности по корпоративному портфелю за 2016 год сократился на 8,9%, а по розничному — на 0,7%. Удельный вес просроченной задолженности по кредитам предприятиям возрос с 6,2% до 6,3%, а по розничным кредитам сократился с 8,1% до 7,9%.

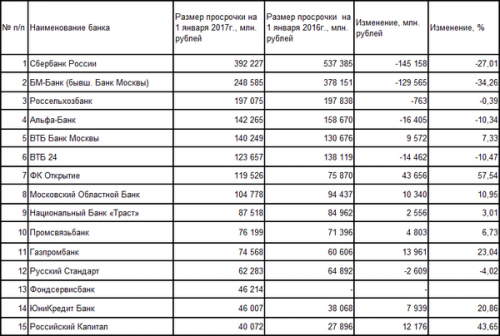

Таблица 2

Банки с максимальным размером просроченной ссудной задолженности в кредитном портфеле

Источник: данные Банка России и портала «Банки.ру»

Как видим, Сбербанк, Альфа-банк, ВТБ 24 и БМ-банк за 2016 год заметно снизили объемы просрочки. Обращает на себя внимание рост объема просрочки в Газпромбанке, Юникредит банке и ФК «Открытие». Напомним, что БМ-банк, Московский областной банк, Фондсервисбанк, НБ «Траст» и банк «Российский капитал» проходят процедуру финансового оздоровления.

Ликвидность

Ситуация с ликвидностью в банковском секторе хорошая, у банков нет проблем с ресурсами. Объем требований банков к Банку России по депозитам и корсчетам за декабрь увеличился на 1,9%, доля этих требований в активах банковского сектора возросла с 3,1% до 3,2%. Объемы межбанковских кредитов, выданных банкам-резидентам, возросли на 11,7%, а предоставленных банкам-нерезидентам сократились на 3%. Объем портфелей ценных бумаг за декабрь уменьшился на 2,6%.

За весь 2016 год объем требований банков к Банку России по депозитам и корсчетам увеличился на 22,2%, а доля в активах банковского сектора возросла с 2,5% до 3,2%. Объем межбанковских кредитов банкам-резидентам в 2016 году возрос в 1,4 раза, портфель МБК, предоставленных банкам-нерезидентам, сократился в 1,8 раза. Портфель ценных бумаг за 2016 год уменьшился на 2,8%.

За 2016 год объем депозитов и средств организаций на счетах снизился на 10,1%, или на 2,7 трлн рублей

Объем заимствований банков у Банка России возрос за декабрь на 11,3%. При этом в 2,6 раза сократился объем депозитов, размещенных в банках Федеральным казначейством. Удельный вес средств, привлеченных от Банка России, в пассивах вырос с 3% до 3,4%, а средств Федерального казначейства снизился с 1% до 0,4%.

По совокупному объему средств, привлеченных банками от Банка России и Федерального казначейства, сохраняется тенденция к снижению. За 2016 год вдвое сократилась зависимость банков от средств Банка России — с 5,4 трлн рублей до 2,7 трлн рублей, а объем депозитов Федерального казначейства в банках сократился в 1,4 раза.

За 2016 год объем вкладов возрос на 4,2%, или на 981 млрд рублей

Объем депозитов и средств на счетах предприятий за декабрь упал на 0,4% (рост на 2,4% с учетом валютной переоценки). Всего за 2016 год объем депозитов и средств организаций на счетах снизился на 10,1%, или на 2,7 трлн рублей (–2,8% с учетом переоценки).

В ресурсной базе банков в преддверии конца года традиционно немного ускорился рост объемов вкладов населения. Их объем возрос за декабрь на 2,2% (+3,9% с учетом переоценки). За 2016 год объем вкладов возрос на 4,2%, или на 981 млрд рублей (+9,2% с учетом переоценки). Сокращается стоимость фондирования: ставки по вкладам в рублях упали до уровня весны 2014 года.

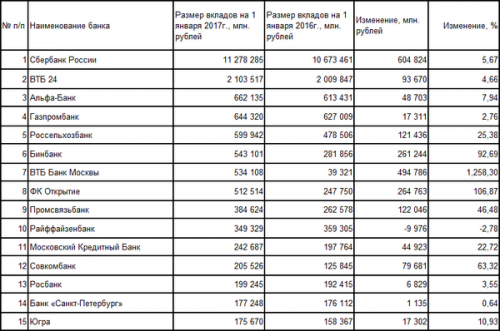

Таблица 3

Крупнейшие банки по объему вкладов физлиц

Источник: данные Банка России и портала «Банки.ру»

Обращает на себя внимание небольшой в процентном отношении, но значительный в абсолютной величине прирост объема вкладов у Сбербанка, а также крупный прирост объема вкладов у Россельхозбанка, Бинбанка, Промсвязьбанка и Совкомбанка. Из участников рейтинга небольшое снижение объемов вкладов показал только Райффайзенбанк. Рост вкладов у банка «Открытие» связан с процессами внутри банковского холдинга. А необычно большой рост объема вкладов физлиц в ВТБ связан с передачей на баланс банка вкладов от Банка Москвы.

Рост прибыли

За декабрь 2016 года кредитными организациями получена прибыль в размере 141 млрд рублей (за аналогичный период 2015 года — убыток 72 млрд рублей). Остаток по счетам резервов на возможные потери за декабрь сократился на 4,7% (за декабрь 2015 года рост составил 4,5%).

За 2016 год 442 кредитные организации, которые раскрывают свою отчетность на сайте Банка России, получили общую прибыль в размере 1,05 трлн рублей. При этом 163 кредитные организации показали общий убыток в размере 258 млрд рублей. Таким образом, более четверти кредитных организаций закончили 2016 год с убытками.

Замедление роста рисков находит отражение и в динамике резервов на возможные потери: за 2016 год они увеличились всего на 3,5%, или на 188 млрд рублей (за 2015 год — на 33,4%, или на 1352 млрд рублей). Снижение объемов создания резервов стало важным фактором роста банковской прибыли.

Основная часть прибыли банковской системы России по-прежнему формируется Сбербанком

Резкое замедление темпов роста объемов резервов Центробанк объясняет улучшением качества кредитных портфелей. Хотя в течение всего 2016 года в обанкротившихся банках Центробанк и АСВ регулярно находили серьезные искажения предоставляемой финансовой отчетности. Это может косвенно свидетельствовать о том, что еще далеко не все банки объективно оценили риски по активным операциям, и прежде всего — риски по предоставленным кредитам.

Таким образом, выделяется группа успешных банков, активно наращивающих прибыль, и банков проблемных, убытки от деятельности которых продолжают расти. А основная часть прибыли банковской системы России по-прежнему формируется Сбербанком.

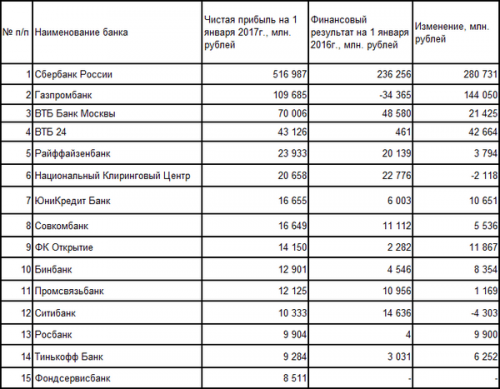

Таблица 4

15 самых прибыльных банков

Источник: данные Банка России и портала «Банки.ру»

Для сравнения того, как изменилась прибыльность работы банка в 2016 году, дана величина финансового результата за 2015 год. Отметим, что большинство топов рейтинга по размеру прибыли показали гораздо лучший финансовый результат, чем в прошлом году.

Обращает на себя внимание увеличение в 2,2 раза прибыли Сбербанка, наращивание прибыли банками группы ВТБ, Газпромбанком, Юникредит банком, Росбанком и Тинькофф банком. Фондсервисбанк проходит процедуру финансового оздоровления.

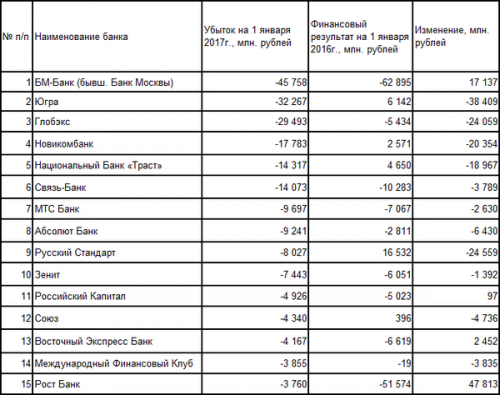

Таблица 5

15 самых убыточных банков

Источник: данные Банка России и портала «Банки.ру»

Напомним, что некоторые банки, показавшие крупный размер убытков, проходят процедуру финансового оздоровления, это — БМ-банк, Национальный банк «Траст», «Российский капитал» и Рост банк.

Объем суммарной прибыли в 2016 году в сравнении с 2015 годом возрос почти в 5 раз — с 192 млрд до 930 млрд рублей. Но четверть банков устойчиво работают с убытком

Из остальных банков в рейтинге значительно увеличился убыток у банка «Югра», «Глобэкс», Новикомбанка и банка «Русский стандарт». Основной причиной роста убытка этих банков в 2016 году стало создание дополнительных резервов на возможные потери по ссудам. Отметим, что из 15 банков—лидеров по размеру убытка существенно сократить его объем смогли только БМ-банк и Рост банк, несколько снизил размер убытка банк «Восточный экспресс».

В целом в банковском секторе России в 2016 году наблюдалась лишь неустойчивая стабилизация основных показателей его работы, что хорошо видно из приведенных данных финансовой отчетности. О значимом росте объемов банковского бизнеса даже с учетом эффекта заметного укрепления рубля речь пока не идет.

Объем суммарной прибыли в 2016 году в сравнении с 2015 годом возрос почти в 5 раз — с 192 млрд до 930 млрд рублей. Но четверть банков устойчиво работают с убытком. Объемы розничного кредитования медленно растут уже полгода подряд. Однако корпоративное кредитование стагнирует. В качестве положительного явления можно отметить значительное снижение доли просроченной ссудной задолженности в кредитных портфелях.

Надежды на медленное, но стабильное улучшение ситуации в финансовом секторе банкиры возлагают уже на новый, 2017-й, год.