О цифровом будущем финансового рынка поговорили на конференции «Ипотечное кредитование в России».

Цифровой экономике быть

Председатель совета директоров НАС («Наше агентство сервиса») Юрий Грибанов:

— Что такое цифровая экономика? На этот счет существует много довольно запутанных определений. Упрощать всегда сложно. Я думаю, цифровая экономика — это объединение всех ресурсов на базе неких платформ. Сейчас постепенно происходит цифровая трансформация рынка ипотечного кредитования. Кто станет идеологом этой цифровой реформы, тот и будет управлять рынком. В гонке победит тот, кто первым предложит самые удобные для всех участников новые инструменты. Это будет не государство. Государство потом сядет сверху и будет все контролировать. Цифровой экономике быть. Это однозначно.

Скидка вместо бумажки

Руководитель департамента ипотечного кредитования Kaskad Development Анна Борисова:

— Сейчас есть потребность кардинально поменять все бизнес-процессы, огромная потребность в инновациях, и она продолжает расти.

Ипотечная отрасль сильно выросла за последнее время. В 2005 году на московском рынке недвижимости доля ипотечных сделок составляла максимум 20–30%. Сейчас у некоторых застройщиков она выше 90%. Ипотечная сделка — длинная и сложная. Скорость ее проведения нужно увеличивать.

Да, люди пока могут бояться делать электронную регистрацию сделки. Ведь тут выходит так, что квартиру они купили, а никакой бумажки об этом на руки не получили. Здесь можно тем, кто сделал электронную регистрацию, давать какую-то небольшую скидку.

Никогда не говори «нет»

Руководитель департамента ипотечного кредитования Kaskad Development Анна Борисова:

Как отказать человеку, который к нам пришел? Ведь недвижимость — это не обувь

— Сейчас финансовая грамотность населения очень сильно выросла. Люди научились хорошо считать. Они следят за мировой экономикой, знают, сколько в Европе стоит ипотека, например. Мы хотим не просто их услышать, но и дать им то, чего они хотят.

Как отказать человеку, который к нам пришел? Ведь недвижимость — это не обувь. Человек осознанно к нам пришел, поэтому к нему можно применить более гибкий андеррайтинг, наверное. Есть те, кто помогает покупателям, а есть те, которые говорят, что надо обязательно принести справку 2-НДФЛ и трудовую книжку, иначе ничего не будет.

Среди финансовых инструментов, которыми может воспользоваться покупатель, не только ипотека. Кроме кредитов, есть еще лизинг недвижимости, например.

Все дело в лайке

Председатель совета директоров НАС Юрий Грибанов:

— Когда приходишь в ресторан, такое ощущение, что посетители создали какой-то общий чат и все там переписываются, вместо того чтобы есть и лично общаться.

Люди сейчас мыслят по-другому и как-то иначе принимают финансовые решения. Если у банка «Открытие», предположим, будет лайков больше, чем у Сбербанка, то для молодежи именно эти лайки станут стимулом для выбора.

Все в одном

Начальник отдела продаж ЦМД-софт Дмитрий Мордвинцев:

— Условия предоставления ипотеки у всех похожи. Обычный клиент возьмет кредит в том банке, который быстрее работает. Ему надо, чтобы он мог зайти на удобный портал, выбрать там помимо прочего какие-то допуслуги (например, помощь с переездом или ремонтом). Здесь важно создать одну общую экосистему, в которой будут находиться застройщики, банки, страховые компании, где можно будет увидеть все доступные варианты жилья, какие-то акционные предложения. Риэлторам тоже нужен единый сервис с застройщиками, банками и площадками-интеграторами. Все это поможет оперативнее выводить клиента на сделку. Чтобы быстро провести сделку, застройщикам вовсе необязательно иметь представителя банка в своем офисе. Сейчас для этого можно использовать агентскую сеть.

Будущее за простотой

Основатель Car-Fin.ru Кирилл Ларин:

— Банки разрабатывают свои IT-системы, и это здорово. Но какая жизнь возникает у застройщика? Он сначала забивает заявку в одну систему, потом во вторую, потом в третью и т. д. Сколько банков — столько и систем.

Один застройщик сказал: «У меня Exel, чем ваша платформа лучше него?»

Всем надо двигаться в сторону упрощения. Сейчас в США финансовые продукты настолько простые, что их легко может продавать обычный менеджер отдела продаж. Для этого уже не нужна ипотечная точка.

Мы по полгода внедряем платформы на рынок. При их продаже возникают разные проблемы. Например, один застройщик сказал: «У меня Exel, чем ваша платформа лучше него?» А другой говорит: «У нас уровень одобрения в банках и так 97%, зачем же что-то менять?»

Ипотека продолжит расти

Руководитель аналитического центра АИЖК Михаил Гольдберг:

— По нашим прогнозам, за 2017 год банки выдадут ипотеки на 1,7 трлн руб. Первый квартал (несмотря на формальное снижение в феврале) показывает рост как минимум на 10%. Ипотека останется самым востребованным финансовым инструментом. Мы уверены, что потенциал для дальнейшего роста здесь есть. Уже к началу следующего года ставки в банках могут упасть ниже 10%, а к 2020-му — до 7%.

Пара минут и ты — заемщик

Начальник отдела развития жилищного кредитования Сбербанка Алексей Трубников:

— По онлайн-заявкам Сбербанк выдал ипотечных кредитов на 2,7 млрд рублей. Сейчас каждый четвертый ипотечный кредит мы выдаем с помощью электронной регистрации. При этом число электронных заявок растет лавинообразно. Любой человек может подать заявку, находясь в этот момент где угодно (хоть на отдыхе). Весь процесс занимает минуты три.

По просрочке наши показатели, по сравнению с рынком, в разы меньше. Это происходит благодаря процессам принятия решений по заемщикам. Хотя у нас один из самых высоких уровней одобрений (точно больше, чем в Альфа-банке).

Как привлечь инвесторов в ипотеку

Руководитель аналитического центра АИЖК Михаил Гольдберг:

— Доступное фондирование, которое имеют крупные игроки, это исторический факт. И обсуждать его нечего.

Почему инвесторы не идут в ипотечный рынок? Потому что секьюритизация до сих пор недостаточно развита. Все бумаги неоднородны, и инвестору для проведения сделки приходится анализировать все риски, смотреть на конкретные характеристики каждого пула и т. д. Надо активнее работать с инвесторами, брокерами, что позволит включить эти бумаги в их инвестпортфель.

Мы считаем, что этот и следующий год станут временем резкого повышения привлекательности ипотечных ценных бумаг. На 2017 год оцениваем объем этого рынка в 100–150 млн руб. Потом эта цифра будет расти.

В условиях развития digital такой фактор, как размер филиальной сети банка, становится все менее значимым. Финтех очень важен для дальнейшего развития рынка кредитования.

Сбербанк и ВТБ — не монстры

Начальник отдела развития жилищного кредитования Сбербанка Алексей Трубников:

— Господдержка показала, что можно дать равные условия банкам для работы на рынке. Дальше вопрос: кто захочет и кто сможет этим воспользоваться? Я не считаю, что Сбербанк и ВТБ — это монстры.

Строительная отрасль плюс ипотека это часть ипотечного бизнеса, которая влияет на положение банка на рынке. Хочешь занять долю, научись работать с застройщиками. Так банк может подняться с нуля до небывалых высот.

Банки учат заемщиков

Замдиректора по маркетингу НБКИ Владимир Шикин:

— Кризис научил банки более внимательно относиться к рискам. В предыдущие два года шла большая работа по улучшению качества систем управления рисками. Это позволяет делать финансовый продукт быстро и эффективно растущим, выгодным и полезным.

Кредитные организации пересматривают отношение к текущей долговой нагрузке (то есть потенциальной возможности обслуживать заемщиков). Они начинают более активно использовать индустриальные возможности оценки рисков.

Заемщики стали ответственнее относиться к долговым обязательствам. В этом прежде всего заслуга банков. Именно банки заинтересованы в повышении финансовой грамотности, именно они ей и занимаются.

За последние два-три года выросло количество людей, которые контролируют свою кредитную историю. В 2016 году более полумиллиона россиян познакомились со своей кредитной историей.

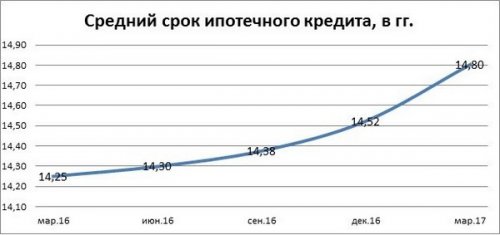

По данным Национального бюро кредитных историй, средний срок ипотечного кредита сейчас составляет 14,8 года. Это на 6,7 месяца больше, чем год назад.

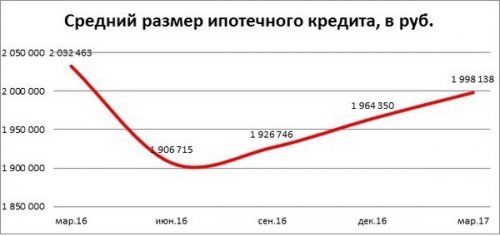

Средний размер ипотечного кредита составляет 1,99 млн руб. За год он уменьшился на 1,7% (на 34,4 тыс. руб.).

Каждый пятый россиянин планирует улучшить жилищные условия в ближайшие три года. Ипотеку на эти цели готовы взять 36% респондентов. Таковы данные Национального агентства финансовых исследований. Новостройки более востребованы, чем жилье на вторичном рынке (35% против 19%, соответственно). Каждому четвертому потенциальному покупателю все равно, на каком рынке покупать недвижимость.

Больше половины людей, которые планируют купить квартиру, рассчитывают на свои средства (55%). Год назад таких было на 10% больше. Ипотечный кредит наиболее востребован у жителей Северо-Западного федерального округа (43%).