Четыре года назад лицензии лишился один из самых одиозных банков России – Мастер-Банк. Решиться вывести с рынка «Мастер» – организацию, практически целиком специализирующуюся на розничной обналичке денег в промышленном масштабе – руководство Центробанка не могло очень долго. Но именно с этого момента в банковской системе России началась эпоха, которую сейчас принято называть «массовой зачисткой».

Ноябрьская революция

Двадцатого ноября 2013 года совет директоров Банка России принял сенсационное решение об отзыве лицензии у Мастер-Банка – 72-го на тот момент по размеру активов в стране. Информация об этом была размещена на сайте Центробанка в 9 часов утра по московскому времени. Уже в 9:30 вкладчики осаждали закрытые офисы банка. Центральный офис банка штурмовали в буквальном смысле – брали приступом возмущенные VIP-клиенты. Кроме того, в тот же день там отметилось рейдом с выемкой документов одно из управлений МВД.

Именно у «Мастера» был один из самых больших портфелей банковских вкладов, одна из самых развитых сетей отделений и один из самых больших парков устройств банковского самообслуживания.

Руководство Мастер-Банка, как сообщалось в релизе Центробанка, не соблюдало требования законодательства в области противодействия легализации доходов, полученных преступным путем, и финансированию терроризма в части надлежащей идентификации клиентов. Кроме того, кредитная организация была вовлечена в проведение крупномасштабных сомнительных операций. При этом формальных, чисто финансовых признаков банкротства на момент отзыва лицензии у банка не было.

Отзыв лицензии у «Мастера» стал поистине историческим: он ознаменовал и начало масштабной зачистки банковского сектора, и старт эпохи активной борьбы с банками-«прачечными».

Чем был «Мастер» знаменит

Банк начинал свою работу в 1992 году в Москве под названием «Ронекс» и вырос на деньгах муниципальных компаний. Председатель правления Борис Булочник и члены его семьи контролировали порядка 85% акций банка. После отзыва лицензии у банка (если не до) Борис Булочник очень быстро уехал из России. По сообщению газеты «Коммерсантъ», он одно время находился в Израиле, а сейчас перебрался на свою историческую родину – в Винницкую область Украины.

Банк был спонсором многих региональных банков в международных платежных системах, и через его процессинговый центр обслуживались платежи по картам менее крупных банков. Именно поэтому после отзыва лицензии у «Мастера» платежи по картам у многих банков в регионах, да и в самой Москве, «встали»

Мастер-Банк из года в год входил в число лидеров страны по количеству выпущенных карт, имел свой большой процессинговый центр и одну из самых крупных в стране сетей банкоматов. Банк был спонсором многих региональных банков в международных платежных системах, и через его процессинговый центр обслуживались платежи по картам менее крупных банков. Именно поэтому после отзыва лицензии у «Мастера» платежи по картам у многих банков в регионах, да и в самой Москве, «встали» примерно на месяц. Всего на начало 2013 года в обращении находилось около 3,3 млн платежных карт, выпущенных банком.

Сеть банкоматов Мастер-Банка насчитывала более 3 тыс. устройств, из которых более 1 тыс. было полнофункциональными банкоматами с возможностью как снятия наличных денег, так и их приема. Часто банк устанавливал свои банкоматы на улицах, просто вмуровывая их в стены домов. Именно поэтому банкоматы этого банка были одними из самых доступных устройств самообслуживания в крупных городах. Это позволяло банку зарабатывать приличную комиссию за обслуживание чужих карт.

Также банк активно формировал партнерскую программу по обслуживанию карт с другими банками: на момент отзыва лицензии у «Мастера» было 270 банков-партнеров.

Кроме хорошо отработанных технологий, клиентской базы, развитой сети филиалов и более 3 млн работающих карт, банк был знаменит еще и тем, что в его руководящих органах успел поработать двоюродный брат Владимира Путина – Игорь Путин. Он приходил в банк в статусе вице-президента в 2010 году, потом ненадолго ушел и вернулся вновь в качестве члена совета директоров в 2013 году.

Дело о промышленной обналичке

Мастер-Банк – впрочем, без упоминания своего названия – не раз становился фигурантом громких дел о незаконной банковской деятельности. Пресс-служба ГУВД Москвы частенько в 2010–2012 годах заявляла, что в ходе оперативных действий была пресечена работа группы лиц, которые, не имея лицензии на работу в качестве банка, все же занимались финансовой деятельностью. О том что речь шла о «Мастере», знали на финансовом рынке практически все.

Служба инкассации банка до 17:00 наполняла расположенные в специальных местах – помещениях без таблички – банкоматы банка, входы в которые были скрыты от посторонних глаз

Как работала обналичка? И в этом деле замешаны все те же прекрасные банкоматы банка. Служба инкассации банка до 17:00 наполняла расположенные в специальных местах – помещениях без таблички – банкоматы банка, входы в которые были скрыты от посторонних глаз. По сути, доступ к ним имели лишь инкассаторы и специально информированные люди. Говорят, что эти банкоматы начинялись лишь пятитысячными купюрами – чтобы один человек мог снять из банкоматов за один заход порядка 300 млн рублей. Так всего несколько человек за один день могли вывести со счета банка порядка 1 млрд рублей.

«Только в период 2010–2012 годов доказанный объем списанных в банке средств в целях обналички составил около 40 млрд рублей. В ходе предварительного следствия было проведено более 550 допросов, 124 выемки документов в налоговых инспекциях, банках, организациях, 63 обыска, 85 осмотров документов и предметов, изъятых в ходе следственных действий», – эту цитату из рапорта МВД год назад в одной из своих статей приводила «Новая газета».

Процесс по громкому уголовному делу о незаконной банковской деятельности (часть 2 статьи 172 УК РФ) в отношении бывших начальника управления корпоративного бизнеса Мастер-Банка Евгения Рогачева, специалиста управления по работе с крупным бизнесом Игоря Бабичева, специалиста банка Андрея Орлова и десяти их сообщников длился почти год. В конце июля 2017 года Замоскворецкий суд Москвы огласил приговор: все фигуранты дела были признаны виновными, однако вместо запрошенных для них обвинением реальных сроков судья ограничился условным наказанием с требованием уплаты штрафа в размере от 100 тыс. до 500 тыс. рублей. После чего все фигуранты дела были амнистированы, им даже штрафы платить не пришлось. Об этом свидетельствует публикация в газете «Коммерсантъ».

В декабре 2016 года в Москве были вынесены приговоры еще двум группам обнальщиков, пользовавшихся услугами Мастер-Банка. Хамовнический суд осудил на сроки от 2,5 до 4,5 года топ-менеджеров Золостбанка братьев Александра и Игоря Крюковых, их сестер Татьяну и Елену, а также почти десяток их подчиненных. Они сумели обналичить порядка 40 млрд рублей, заработав на этом почти 200 млн рублей. В Кузьминском суде Москвы коммерсанты Александр и Вячеслав Иноземцевы, а также Владимир Абасов и Александр Дурасов получили условно от двух до трех лет лишения свободы. Их признали виновными в незаконном обналичивании через Мастер-Банк свыше 7 млрд рублей, на чем обвиняемые заработали более 14 млн рублей. Обжаловавшая это решение в Мосгорсуде прокуратура добилась того, что к осужденным также был применен акт амнистии.

Именитые юристы тоже попались на очарование Булочника

Агентство по страхованию вкладов (АСВ) оценило объем страховых выплат вкладчикам Мастер-Банка в рекордные на конец 2013 года 30 млрд рублей. При этом, по оценке АСВ, лишь 30% вкладчиков банка не были «превышенцами», то есть хранили вклады на счетах на сумму, застрахованную государством, – тогда это было 700 тыс. рублей.

Сложность ситуации заключалась в том, что деньги эти люди размещали не в типовые вклады, которые на тот момент действовали в банке, а отдавали под повышенный процент

Так, группа VIP-клиентов «Мастера» в сумме потеряла около 1,2 млрд рублей. Долгое время эти вкладчики пытались доказать АСВ, что они тоже кредиторы первой очереди – мол, они на самом деле размещали деньги во вклады банка, хотя не получили на руки надлежаще оформленных договоров. Сложность ситуации заключалась в том, что деньги эти люди размещали не в типовые вклады, которые на тот момент действовали в банке, а отдавали под повышенный процент. При этом на руки эти люди получали документ, который отличался от типичного договора. Например, в самом договоре есть пункт о том, что этот документ подтверждает внесение средств, но на руки людям не выдавали приходного или кассового ордера.

Замечательно то, что среди этих клиентов были и профессиональные юристы – люди, которые в момент совершения подобной сделки с банком обязаны понимать: что-то тут не чисто

Некоторые VIP-клиенты вообще отдавали деньги лично в руки Борису Булочнику. Конечно, эти вклады были отнесены АСВ к забалансовым. Вкладчики пошли в суды с исками к АСВ. Долгое время суды не признавали такие договора. Но затем Конституционный суд принял сторону потерпевших. Постановление КС от 27 октября 2015 года гласит, что гражданин вправе считать себя вкладчиком банка, даже если, кроме договора, у него ничего нет, например документа о передаче денег. Ведь обычный гражданин России – это слабая сторона во взаимоотношениях с банком: повлиять на текст договора не может, профессионально в банковском деле не разбирается, а значит, может быть введен в заблуждение представителем финансовой организации. При этом замечательно то, что среди этих клиентов были и профессиональные юристы – люди, которые в момент совершения подобной сделки с банком обязаны понимать: что-то тут не чисто.

Но и постановление Конституционного суда не помогло вкладчикам добиться главного – возврата денег. «Конкретно моего клиента все суды, в том числе и Высший арбитражный суд, признали кредитором третьей очереди. То есть ничего он, конечно, не получит, но хоть доказал, что бумажки у него на руках были неподдельные и операции у него с банком были», – рассказал порталу «Новости Банков» адвокат одного из таких вкладчиков. Как говорится, стоило ли судиться, если удовлетворение от суда – лишь моральное.

Впрочем, группа экс-вкладчиков банка до сих пор существует в социальной сети «ВКонтакте», и обсуждение перспектив «их нелегкого, но правого дела» до сих пор идет весьма оживленное.

Эффект черной дыры: Мастер-Банк, далее – везде

«Дыра» в капитале Мастер-Банка размером менее 2 млрд рублей образовалась из-за выдачи ничем не обеспеченных кредитов на сумму 20 млрд рублей физическим лицам и фирмам, аффилированным с владельцами банка. В январе 2014 года банк был признан банкротом.

С 20 ноября 2013 года, то есть с момента отзыва лицензии Мастер-Банка, до даты последнего пока отзыва лицензии на момент публикации статьи, 27 ноября 2017 года, с российского рынка ушли 356 кредитных организаций – из них 321 банк и 35 некредитных организаций, подсчитали в информационно-аналитической службе холдинга Банки.ру.

За этот период у кредитных организаций было отозвано 307 лицензий (из них 281 банк, 26 – у НКО), ликвидировано (добровольно или в процессе слияний и поглощений) 49 кредитных организаций (из них 40 банков и девять НКО).

Только за 2017 год совокупная «дыра», рассчитанная как разница между активами и пассивами обанкроченных банков, может достигать приблизительно 520–530 млрд рублей – если учитывать «дыры» «Югры» и Татфондбанка, говорит младший директор по банковским рейтингам «Эксперт РА» Вячеслав Путиловский. И это не считая планирующихся затрат на поддержку крупных санируемых банков – в первую очередь ФК «Открытие» и Бинбанка, а также связанных с ними кредитных организаций.

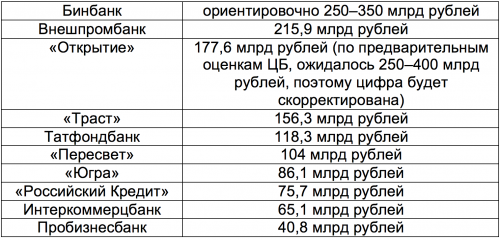

Самые крупные «дыры» банковской системы, по подсчетам информационно-аналитической службы Банки.ру

С 1 января 2014-го по 3 ноября 2017 года Агентство по страхованию вкладов выплатило 1,52 трлн рублей страхового возмещения по вкладам, говорят эксперты холдинга Банки.ру. Для сравнения: с 2008-го по 1 января 2014 года сумма выплат составляла всего 219,7 млрд рублей.

АСВ в настоящее время проводит мероприятия по ликвидации в 323 кредитных организациях, объем требований кредиторов к которым составляет 2,59 трлн рублей на 24 ноября 2017 года.

Обязательства перед клиентами банков, по которым осуществляются меры по предупреждению банкротства (санация), составляют 3,55 трлн рублей. Из них 1,71 трлн рублей – это вклады физических лиц, а 1,84 трлн рублей – средства корпоративных клиентов.

За всю историю наблюдений с 1991 года требования кредиторов кредитных организаций, потерявших лицензии, в среднем были удовлетворены на 15,8% от сумм установленных требований

За всю историю наблюдений с 1991 года требования кредиторов кредитных организаций, потерявших лицензии, в среднем были удовлетворены на 15,8% от сумм установленных требований. Такой вывод аналитическая служба холдинга Банки.ру сделала исходя из данных Банка России.

По информации ЦБ, на момент отзыва лицензии Мастер-Банка в России действовали 934 кредитные организации, в том числе 871 банк. На 27 ноября 2017 года действующих кредитных организаций было 567, из них 524 банка.

Вишенка на торте

В 2016 году Главное следственное управление Главного управления МВД по Москве заочно обвинило Бориса Булочника в преднамеренном банкротстве банка (статья 196 УК РФ). Затем Тверской суд Москвы санкционировал заочный арест банкира

В 2016 году Главное следственное управление Главного управления МВД по Москве заочно обвинило Бориса Булочника в преднамеренном банкротстве банка (статья 196 УК РФ). Затем Тверской суд Москвы санкционировал заочный арест банкира.

В марте 2017 года в рамках расследования этого дела сотрудники полиции изъяли в музее Николая Рериха, главным спонсором которого являлся экс-банкир Борис Булочник, более 200 экспонатов в качестве вещественных доказательств. Среди них – девять картин, которые Борис Булочник купил в Нью-Йорке перед самым крахом Мастер-Банка.