В ипотечном жилищном кредитовании октябрь, как и ожидалось, продемонстрировал ускорение объемов. Оптимисты могут радоваться, а про рекорды 2014 года пора забыть. Базой для дальнейших рассуждений о развитии ипотечного бизнеса теперь будет 2017 год. Но что самое главное, завершающийся год станет новым уровнем ипотечного фундамента.

По свежим данным Банка России, в октябре выдано 112 709 ипотечных жилищных кредитов на сумму 213,076 млрд рублей – это очередной исторический рекорд. Суммарная выдача за десять месяцев составила почти 1,499 трлн рублей. С начала года ипотечные кредиты получили 813 352 человека.

Ипотечный портфель достиг 4,948 трлн рублей.

Нынешний уровень ставок уже позволяет обеспечивать большой объем выдач

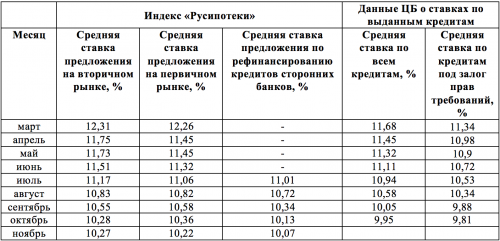

Измеренный в середине ноября индекс «Русипотеки» (таблица 1) показывает некоторое замедление темпа снижения ставок. С одной стороны, это свидетельствует о том, что нынешний уровень ставок уже позволяет обеспечивать большой объем выдач. С другой стороны, реальное кредитование отличается от расчетного индикатора за счет большого количества партнерских программ, особых акций, индивидуальных скидок.

У каждого потенциального ипотечного заемщика при желании на руках будут предложения от трех-пяти банков. Почему не поторговаться и не получить еще скидку, не предусмотренную объявлением? Рыночная конкуренция на ипотечном рынке творит и более серьезные чудеса.

Таблица 1. Индекс «Русипотеки» и средние ставки ЦБ

Для расчета индекса «Русипотеки» использованы следующие параметры кредита и клиента:

· срок кредита – на 15 лет;

· вторичное жилье и новостройка – квартиры;

· при условии комплексного ипотечного страхования (присоединения к коллективному договору страхования);

· ставки приведены по программам, которые не требуют оплаты единовременной комиссии за снижение ставки;

· ставки по новостройкам приведены для аккредитованных застройщиков и без учета повышения ставки на период строительства;

· клиент «с улицы»;

· доходы подтверждены 2-НДФЛ;

· индекс «Русипотеки» измеряется для кредитов с первоначальным взносом 30%.

Достижения участников Высшей ипотечной лиги

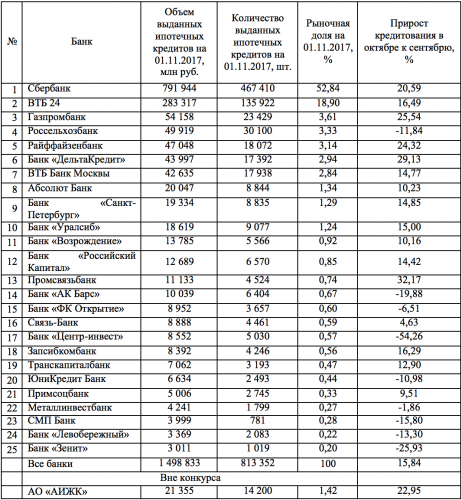

Мониторинг Высшей ипотечной лиги показал, что не только объемы, но и темпы роста в октябре существенно увеличились (таблица 2). Ипотечный рынок в сентябре прирос к августу на 5,65%, а октябрь к сентябрю – на 15,84%.

Таблица 2. Высшая ипотечная лига. Итоги десяти месяцев 2017 года

Примечание. Данные кредиторов приведены на основании их отчетов.

Итоги десяти месяцев показывают, что состав первой десятки ипотечных кредиторов не изменится. Сбербанк, ВТБ 24, Газпромбанк уверенно отработали в октябре и имеют практически непреодолимый отрыв. Остальная борьба в Высшей ипотечной лиге идет между ближайшими соседями.

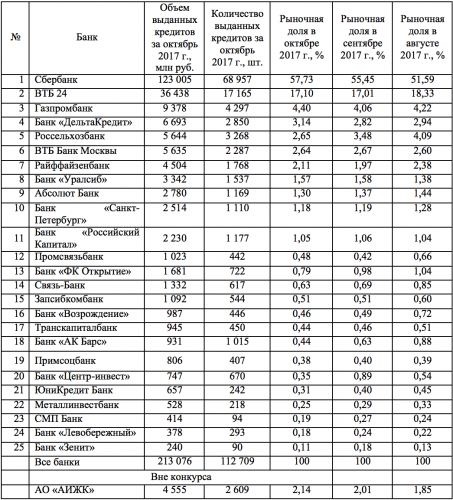

Результаты участников Высшей ипотечной лиги за октябрь приведены в таблице 3. Для дополнительной иллюстрации конкуренции показана динамика рыночной доли кредиторов за три месяца.

Не останавливается в своем доминировании Сбербанк

Не останавливается в своем доминировании Сбербанк. Его рост на 5 процентных пунктов можно считать подтверждением определяющего влияния на рыночную конкуренцию. Ноябрь и декабрь покажут, насколько другие банки смогут поддержать предложенный Сбербанком темп.

Таблица 3. Высшая ипотечная лига. Результаты октября 2017 года

Заключение

«Русипотека» с самого начала года прогнозировала годовой объем ипотечного кредитования в 1,9 трлн рублей. Уже летом набранный темп позволял рассчитывать на 1,95 трлн рублей. Ипотечные кредиторы выполняют самые оптимистичные ожидания. Осталось увидеть, насколько рынок не дотянет до объема 2 трлн рублей выданных ипотечных кредитов.

Можно предположить, что в декабре пройдут еще какие-нибудь броские акции с уникальными предновогодними предложениями.

Кредиторы с хорошими финансовыми возможностями будут выжимать из конца года все, что можно

Кредиторы с хорошими финансовыми возможностями будут выжимать из конца года все, что можно, и даже больше для задела на I квартал.

Главное – не забыть подумать, как тренды текущего года, а также технологические и законодательные изменения повлияют на ипотечный бизнес.

Эти тренды были частично описаны в прошлых публикациях на Банкир.ру