В последние месяцы рост долговой нагрузки населения по необеспеченным потребительским кредитам ускорился, обращают внимание в ЦБ.

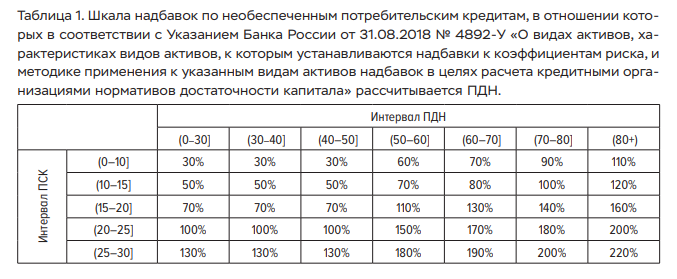

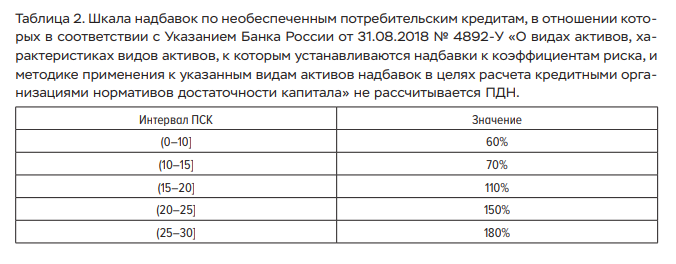

Банк России в целях ограничения рисков, связанных с закредитованностью населения, вводит в регулирование показатель долговой нагрузки (ПДН) и планирует с 1 октября 2019 года установить надбавки к коэффициентам риска в зависимости от уровня ПДН и полной стоимости кредита (ПСК). Об этом сообщает пресс-служба регулятора.

Как отмечают в ЦБ, необеспеченное потребительское кредитование демонстрирует ускоренный рост: на 1 мая 2019 года темп прироста в годовом выражении составил 25,3%. Кредитное качество выдаваемых кредитов остается высоким, что во многом и обусловливает высокий интерес банков к данному сегменту. По поколениям кредитов, сформированным в первой половине 2018 года, доля ссуд с просрочкой более 90 дней на 12-й месяц составляет около 2%, что существенно ниже, чем по поколениям кредитов, сформированным в прошлый период ускоренного роста в 2011—2014 годах (от 3,5% по поколениям IV квартала 2011 года до 8% по поколениям 2013-го).

Тем не менее в целях предотвращения формирования пузыря на рынке необеспеченного потребительского кредитования Банк России трижды с начала 2018 года повышал надбавки к коэффициентам риска в зависимости от уровня ПСК. В результате банки увеличили запас капитала на покрытие данных рисков: на 1 мая запас капитала по банкам, специализирующимся на потребительском кредитовании, составил от 1,3 до 3,1 процентного пункта. Дополнительным эффектом от роста требований к капиталу по кредитам с высокой ставкой стало стимулирование кредитных организаций к снижению высокорисковых выдач и переориентации портфелей на сегменты с низким ПСК. Со II квартала 2015 года средневзвешенный уровень ПСК по выданным кредитам наличными (крупнейший сегмент рынка) снизился на 8,6 п. п., до 16,4%, тогда как ключевая ставка за этот период снизилась на 4,75 п. п. Снижение ПСК способствовало сохранению умеренной долговой нагрузки заемщиков в 2017 году — первой половине 2018-го, несмотря на рост задолженности, отмечают в ЦБ.

«Однако в последние месяцы рост долговой нагрузки населения по необеспеченным потребительским кредитам ускорился. Коэффициент обслуживания долга (отношение платежей по кредитам к совокупной величине располагаемых доходов всех домохозяйств) на 1 апреля 2019 года составил 8,4%, увеличившись за 12 месяцев на 0,9 п. п. Данные опроса банков показывают, что долговая нагрузка заемщиков растет: в I квартале 2019 года доля выданных кредитов с ПДН выше 80% составила 9,7%. Это может означать, что расширение кредитования происходит за счет уже закредитованных групп населения», — отмечают в Центробанке.

В целях калибровки надбавок к коэффициентам риска в зависимости от ПДН Банк России провел исследование портфелей крупнейших банков на рынке необеспеченного потребительского кредитования по исторической динамике кредитного риска в зависимости от ПСК и ПДН. Согласно результатам исследования, ПДН оказывает значимое влияние на стоимость риска в дополнение к фактору ПСК, уже используемому при установлении надбавок. Предлагаемые Банком России дополнительные меры по ограничению долговой нагрузки в необеспеченном потребительском кредитовании опираются на результаты проведенного анализа.

«Повышение надбавок будет способствовать снижению стимулов банков к расширению необеспеченного потребительского кредитования за счет предоставления кредитов заемщикам с уже высоким ПДН, а также увеличению запаса капитала банков на покрытие убытков в случае, если реализация внешних или внутренних рисков приведет к снижению доходов населения и ухудшению качества потребительских кредитов», — подчеркивают в ЦБ.

В целях эффективного введения в регулирование ПДН подготовлен ряд документов:

- И нформационное письмо о расчете кредитными организациями показателя долговой нагрузки заемщика на основании информации, получаемой из бюро кредитных историй.

- П роект изменений в указание Банка России от 31 августа 2018 года № 4892-У.

- П роект изменений в указание Банка России от 12 февраля 2019 года № 5072-У.

- План мероприятий («дорожная карта») Банка России по совершенствованию расчета показателя долговой нагрузки и по организации регулирования Банком России деятельности финансовых организаций в части применения ими показателя долговой нагрузки заемщика — физического лица на 2019—2020 годы.