Продолжаем искать инвестиционные идеи. В транспортном секторе ведущим инвестшоу помогает разобраться инвестиционный стратег «ВТБ Мои инвестиции» Иван Малина.

Герои сектора

Немногие транспортные компании в России являются публичными. Основных две: авиакомпания «Аэрофлот» и морской грузоперевозчик «Совкомфлот».

1. «Аэрофлот» — одна из старейших авиакомпаний мира. Основана в 1923 году. В холдинг входят авиакомпании «Аэрофлот», «Россия», «Аврора» и лоукостер «Победа». Парк группы один из самых молодых в мире: средний возраст самолетов «Аэрофлота» составляет пять лет, а по группе — семь лет. Самолеты группы летают в 57 стран мира. Холдинг контролирует государство (51,17%), в свободном обращении находится 40,9% капитала.

2. «Совкомфлот» — крупнейшая судоходная компания в России и один из крупнейших в мире операторов танкерного флота. Основана в 1988 году. Специализируется на перевозке нефти, нефтепродуктов и сжиженного газа. Собственный и зафрахтованный флот насчитывает 145 судов общим дедвейтом 12,7 млн тонн и средним возрастом девять лет. Компанию контролирует государство (82,8%), в свободном обращении 15,6% акций. Акции «Совкомфлота» торгуются на Московской бирже с 7 октября 2020 года.

Что влияет на отрасль?

Самый сильный фактор — пандемия COVID-19, которая привела к закрытию границ и торможению экономик.

Сильнее всего пострадали перевозчики пассажиров. Грузоперевозчики перенесли кризис легче.

Что влияет на бизнес «Аэрофлота»?

У акций «Аэрофлота» два сдерживающих фактора.

Закрытые границы — главный фактор, который сдерживает рост акций

1. В 2019 году «Аэрофлот» заработал на международных перевозках 60% выручки. Закрытые границы — главный фактор, который сдерживает рост его акций. По итогам 2020 года компания даже нарастила объемы внутренних перевозок — за счет лоукостера «Победа», но это не спасло ее акции от падения. В сравнении с пиками февраля 2020-го акции ведущей авиакомпании России торгуются сейчас на 35% дешевле.

2. Растут расходы на топливо из-за увеличения цен на нефть. Это не позволяет компании наращивать прибыль. На Московской бирже бумаги сейчас стоят втрое дешевле, чем в июле 2017 года, когда они достигли исторического максимума. В 2017-м у авиакомпании были очень сильные результаты, поясняет Малина. Но затем выросли цены на нефть, а вместе с ними и расходы на топливо, так что финансовые показатели «Аэрофлота» стали разочаровывать инвесторов. И рынок пересмотрел оценку российской авиакомпании.

Что влияет на бизнес «Совкомфлота»?

Компания имеет два бизнес-сегмента: индустриальный (перевозка СПГ и нефти с шельфовых месторождений) и конвенциональный (сдача танкеров в аренду).

Индустриальное направление обслуживается за счет долгосрочных контрактов, а потому более стабильное с точки зрения выручки. Конвенциональное же направление — это рынок краткосрочной аренды судов и перевозки нефти, поэтому считается более изменчивым. Индустриальное направление не только стабильнее, но и маржинальнее: его EBITDA достигает 73% против 54% у конвенционального.

В прошлом году из-за того, что спрос на нефть упал, танкеры стали использоваться для хранения сырья. Ставки аренды танкеров выросли, за счет чего «Совкомфлот» нарастил прибыль. Когда же запасы нефти были использованы, ставки фрахтования танкеров упали до минимума за последние 11 лет.

Сейчас индустриальный сегмент обеспечивает половину выручки всей компании, а к 2025 году «Совкомфлот» рассчитывает довести ее до 70%.

Как сравнивать транспортные компании

Для оценки транспортных компаний Иван Малина рекомендует использовать мультипликатор EV/EBITDA.

EV/EBITDA — это соотношение справедливой стоимости компании (с учетом ее долгов и денежных средств на их погашение) к ее прибыли до вычетов налогов, процентов и амортизации. Иными словами, мультипликатор показывает, сколько прибыли до уплаты процентов, налогов и амортизации должна заработать компания, чтобы окупить свою рыночную стоимость. Таким образом, в этом мультипликаторе учитывается и капитализация компании, и ее долговая нагрузка.

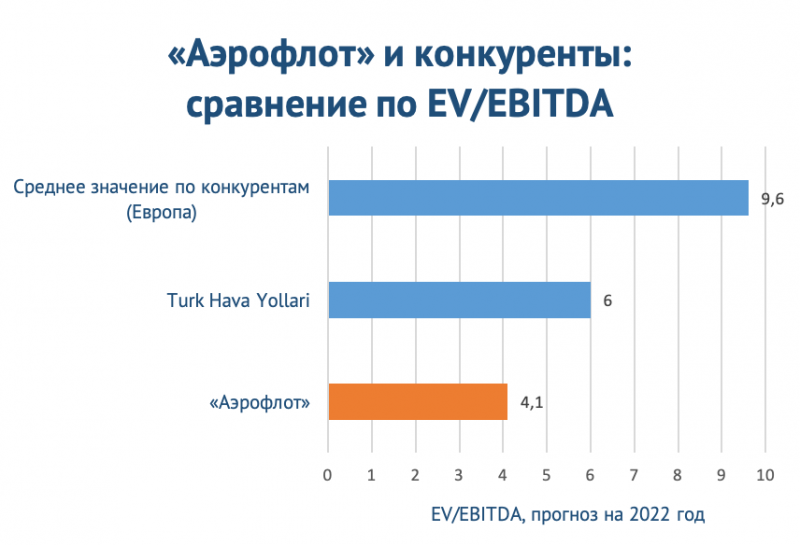

«Аэрофлот» лучше всего сравнивать с европейскими авиалиниями и с Turkish Airlines. Учитывая, что в своей стратегии развития «Аэрофлот» нацелен на увеличение доли транзитных перевозок между Европой и Азией, сравнение с турецкой авиалинией становится еще более обоснованным. У Москвы, как и у Стамбула, выгодное месторасположение для транзитных остановок в перелетах между крупнейшими европейскими столицами и Пекином. Перелеты через Москву даже менее длительные по времени, чем через Стамбул, что открывает перед «Аэрофлотом» дополнительные конкурентные преимущества.

«Аэрофлот» сейчас выглядит недооцененным в сравнении с турецким конкурентом.

В сравнении с европейскими авиакомпаниями «Аэрофлот» также торгуется с дисконтом — EV/EBITDA у него ниже, чем у любого из европейских аналогов. Российский авиаперевозчик недооценен в сравнении с европейскими конкурентами, хотя восстанавливается значительно быстрее, чем они.

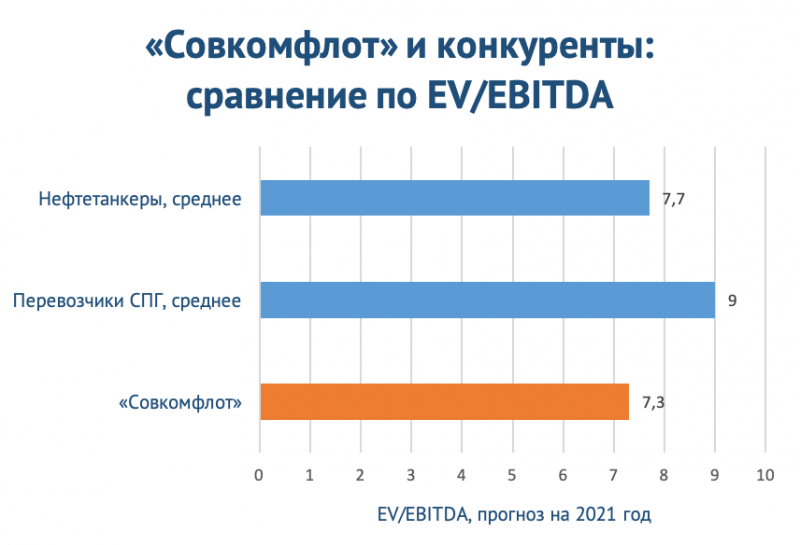

«Совкомфлот» следует сравнивать с такими международными аналогами из конвенционального сегмента, как Cosco Shipping Energy Transportation, China Merchants Energy Shipping, Euronav, Scorpio Tankers, DHT Holdings, Teekay Tankers, Frontline, TORM. В индустриальном сегменте компанию нужно сравнивать с Qatar Gas Transport, GasLog, Golar LNG, Teekay LNG Partners, BW LPG, KNOT Offshore Partners.

По EV/EBITDA (по прогнозам на 2021 год) «Совкомфлот» недооценен относительно конкурентов в обоих сегментах.

Акции каких транспортных компаний нужно иметь в портфеле?

В среднесрочной перспективе, возможно, никаких.

Когда нефть дорожает, а государства не спешат открывать границы, те же нефтянки выглядят куда предпочтительнее, чем пассажироперевозчики. Драйвером роста акций «Аэрофлота» станет возобновление международных перевозок. Когда оно произойдет, спрогнозировать пока невозможно.

«Совкомфлот» имеет хорошие долгосрочные перспективы роста, считает Малина. Компания уже участвует в СПГ-проектах с «Новатэком» и планирует работать с «Роснефтью» в арктическом проекте «Восток Ойл».