Инвестирование в облигации – популярный способ размещения денежных средств для тех, кто предпочитает консервативные инструменты на срок более одного года. При выборе облигации инвестора интересуют два параметра: доходность и срок. И если определение срока обычно не вызывает вопросов: лучше всего держать облигацию до погашения, чтобы избежать рыночного риска и точно знать сумму, которую вы получите на выходе, то с доходностью все гораздо сложнее.

У одной и той же облигации в параметрах могут фигурировать несколько разных цифр доходности. Какую из них принимать во внимание инвестору? Для всех ли этот показатель одинаков?

Поговорим об этом подробнее.

Виды доходностей облигации

Сначала давайте определимся с термином.

Доходность – это отношение полученной прибыли к затратам на покупку актива, приведенное к процентам годовых. В зависимости от способа расчета и оценки можно выделить четыре важных показателя доходности облигации: купонная доходность, текущая доходность и доходность к погашению.

Купонная доходность – это отношение величины годового купона к номиналу облигации. Для расчета этого показателя нам необходима информация о размере купона в рублях, купонном периоде и номинале облигации.

Пример. Номинал облигации 1000 рублей, постоянный купон 50 рублей и купонный период 182 дня, что означает, что купон выплачивается два раза в год.

Купонная доходность этой облигации равна (50 х 2) / 1000 = 10% годовых.

Ориентироваться на показатель купонной доходности при выборе облигации нет смысла, так как облигация торгуется на бирже, купить ее сегодня вы сможете не по номиналу, а по рыночной цене, и если рыночная цена не равна номинальной стоимости – итоговая доходность будет отличаться от купонной в большую или меньшую сторону.

Текущая доходность – это отношение величины годового купона к текущей рыночной стоимости облигации. Это уже более объективный показатель, отражающий реальную доходность, которую вы будете регулярно получать в виде купонов от владения облигацией. Именно на этот параметр стоит ориентироваться тем, кто инвестирует в облигации с целью получения рентного дохода. Он отображает объективную картину того, сколько в процентах годовых вы будете регулярно получать от владения облигацией каждый квартал или каждые полгода.

Пример. Облигация из предыдущего примера торгуется на бирже по цене 105% от номинала.

Текущая доходность этой облигации равна (50 х 2) / (1000 * 1,05) = 9,5% годовых.

Обратите внимание. Рыночная цена облигации всегда выражается в процентах от номинала, и для приведения этого показателя к рублям необходимо умножить номинал на рыночную стоимость и разделить на 100%.

Доходность к погашению – показатель, который учитывает не только рыночную стоимость покупки облигации и все выплаченные за период владения купоны, но и предполагает реинвестирование всех полученных купонов по той же ставке, что и начальная инвестиция.

Считается по формуле сложного процента, с допущением, что купоны реинвестируются ежегодно.

Это один из самых популярных показателей для анализа рынка облигаций, но для частного инвестора он не является значимым, поскольку ставка размещения купонов может отличаться от ставки, по которой вы разместили начальный капитал.

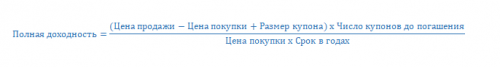

Разновидность доходности к погашению - Полная доходность облигации: показатель, который наряду с купонами учитывает дисконт или премию рыночной цены к номиналу. Полная доходность считается по следующей формуле:

Какая доходность важнее?

Из четырех основных видов доходностей облигаций первая – купонная – несет мало практической пользы, поэтому выбирать имеет смысл между текущей доходностью и доходностью к погашению. Обе они могут быть полезны в разных ситуациях. Например, текущая доходность – отличный ориентир для тех, чья цель – получение рентного дохода. Вы выбираете облигацию, ориентируясь на текущий доход, и его размер для вас важнее, чем доходность к погашению, которая формируется с учетом дисконта текущей рыночной цены к номиналу. Если же ваша цель – приумножение капитала, то имеет смысл выбирать облигации по параметру Полной доходности или Доходности к погашению.

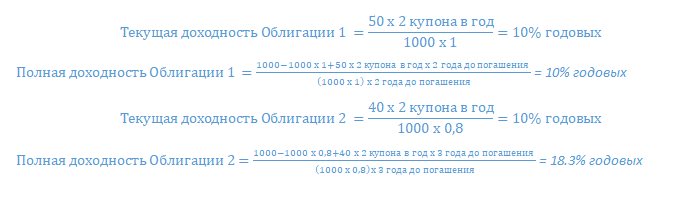

Пример. Номинал облигации 1 - 1000, постоянный купон 50 рублей, купонный период 182 дня и рыночную цену 100% от номинала и срок погашения через 2 года. Номинал облигации 2 - 1000, постоянный купон 40 рублей, купонный период 182 дня и рыночную цену 80% от номинала и срок до погашения – 3 года.

Если бы мы оценивали эти облигации по купонной доходности, то выбрали бы Облигацию 1 – в ней мы получаем 50 рублей купона на облигацию вместо 40. Оценка по полной доходности однозначно диктует выбор в пользу Облигации 2 – 18% годовых вместо 10%. А с точки зрения текущей доходности эти облигации равноценны – и приносят 10% годовых текущего дохода на вложенную сумму.

Общие принципы выбора облигаций в 2020 году

- Выбирайте надежных эмитентов, обращайте внимание на кредитные рейтинги;

- Если ваша цель – рентный доход, выбирайте облигации с более высокой текущей доходностью;

- Для целей долгосрочного приумножения капитала ориентируйтесь на размер Полной доходности облигаций;

- Реинвестируйте купоны. Не обязательно в те же облигации, в которые вложено тело инвестиций, но в схожие с ними по параметрам срок – надежность – доходность;

- Если не можете разобраться самостоятельно – обращайтесь к профессионалам, которые могут помочь вам инвестиционными рекомендациями, либо принять ваши средства в доверительное управление по консервативной стратегии.

Информационный партнер статьи - ИК "ВЕЛЕС Капитал"