Валютные депозиты становятся все менее доходными. Альтернативой могут стать карты с начислением процентов на остаток — более мобильный и сопоставимый по доходности способ хранить доллары и евро. Что предлагают банки?

Ставки по валютным вкладам продолжают снижаться. Если в январе в крупнейших розничных банках можно было найти депозиты под 7% годовых, то в октябре максимальная ставка, на которую могут рассчитывать клиенты, — 3,35% (такую доходность предлагает Россельхозбанк по вкладу на год). К началу 2016 года доходность валютных депозитов на год может опуститься почти до 0,5%, прогнозирует главный экономист «Ренессанс Капитала» Олег Кузьмин.

Многие банки повышают минимальную сумму для открытия депозита. Так, у ВТБ24 и Райффайзенбанка можно открыть вклад, имея на руках сумму от $3 тыс. или ?3 тыс., у «Русского стандарта» — от $5 тыс. или ?5 тыс.

Депозит под рукой

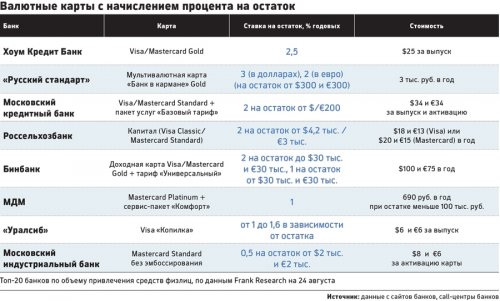

Альтернативой вкладам в долларах и евро могут стать валютные карты с начислением процентов на остаток. Это более свободный доступ к накоплениям и сопоставимая ставка. Из 20 крупнейших банков по объему привлеченных средств физлиц такие карты есть у восьми кредитных организаций. Средняя ставка по таким картам составляет 1,75% в обеих валютах.

Главное преимущество карт с процентами на остаток по сравнению с валютными вкладами — их высокая ликвидность, отмечает зампред правления ФГ БКС по розничному бизнесу Станислав Новиков. На счетах таких карт хранится как правило несколько тысяч долларов или евро, и раз в месяц эта сумма увеличивается: клиент «докупает» валюту на свободные деньги. Еще одно преимущество таких карт — отсутствие конвертации при оплате в валюте. Поэтому с их помощью удобно расплачиваться за границей или покупать товары в иностранных интернет-магазинах.

Как выбрать карту

При выборе карты для хранения сбережений надо учитывать несколько параметров: ставку на остаток по счету, условия начисления процентов и плату за обслуживание карты. Еще один важный момент — курс валют, предлагаемый выбранным вами банком.

Выбирая карту, оцените сумму сбережений, поскольку проценты зависят от размера остатка по карте. Например, в Бинбанке доходность составляет 2% годовых. А при условии, что на карте лежит сумма от $30 тыс. или ?30 тыс., доходность снижается до 1%. Из крупнейших банков самую большую ставку (2,5%) на любой остаток по вкладам в обеих валютах предлагает банк «Хоум Кредит».

Важен также курс конвертации рублей в доллары и евро и обратно. Из восьми перечисленных банков лучшие курсы, по данным на 26 октября, предлагали «Русский стандарт», Россельхозбанк, Бинбанк и Московский индустриальный банк.

Как переводить на карту деньги

Определившись с картой, нужно выбрать, как вы будете переводить на нее деньги. Способы пополнения всех восьми карт примерно одинаковы: деньги можно внести через банкомат и кассу банка либо перевести со счета в другом банке.

За перевод денег банк-получатель, как правило, не берет комиссии. Исключения бывают, но вероятность столкнуться с ними минимальна. Так, Бинбанк берет 3%, если на счет клиента зачисляется больше 600 тыс. руб. со счета юридического лица.

Гораздо выше шанс столкнуться с комиссией банка-отправителя, если вы переводите деньги со счета в своем зарплатном банке на валютную карту. Например, комиссия у Сбербанка равна 1,5% (не менее 30 руб.), у ВТБ24 — 1,25% (тоже не менее 30 руб.).

Основное отличие валютной карты с начислением процентов от депозита — плата за выпуск и обслуживание карты. Она есть у всех выбранных «РБК Деньги» банков. Самое дешевое предложение у «Уралсиба» — $6 или ?6. Самое дорогое — у Бинбанка ($100 или ?75). Если вы намерены положить на карту около $1000 или ?1000 или меньше, стоит присмотреться к картам банков «Уралсиб» и «Хоум Кредит». По расчетам РБК, первая «окупится» за семь месяцев, вторая — за год: за это время набежавшие проценты сравняются со стоимостью выпуска карт.