Регуляторные песочницы — один из новых и важнейших терминов современного финансового мира. Попытки регуляторов в Сингапуре, Великобритании и России достойно ответить на вызовы быстро меняющихся технологий могут стать факторами, способствующими прорывному развитию финансовых технологий и бизнес-моделей.

Сама задача — механизмы регулирования новых, не всегда понятных и быстро меняющихся технологических рынков — существовала столетиями. В этой статье мы попытаемся вспомнить, как выглядели песочницы, в которых когда-то играли электронные деньги, платежные агенты и прочие, ныне большие и солидные финансовые технологии.

Отцом электронных денег называют Дэвида Чаума, основавшего в 1990 году компанию DigiCash. В России электронные деньги в широком смысле появились около 1998 года. Это были платежные системы, не менее замысловатые, чем нынешний биткоин, выросшие в среде шифропанка и, по нынешним меркам, полной вседозволенности. Слепые подписи, встроенная приватность, офлайновые кошельки, криптомонеты и прочие финансовые технологии были малопонятны всем, кроме крохотной кучки финансовых криптографов.

В России в развитии рынка электронных денег изначально наметились два подхода

Тем не менее, запрос на электронные платежи рос неуклонно. В те времена карты в интернете практически не работали, онлайн-банкинг был еще не развит, поэтому сама возможность платить удаленно была очень привлекательна. Как следствие, бизнесы, связанные с электронными платежами, стали повсеместно расти, и в результате практически сразу появилась потребность в правовых конструкциях для их описания.

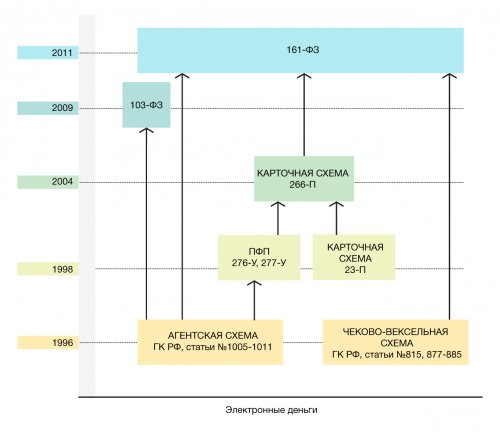

В России в развитии рынка электронных денег изначально наметились два подхода. Первый подход развивала группа PayCash, ныне известная по проектам «Яндекс.Деньги», «Моби.Деньги» и ряду других. PayCash трактовала свои кошельки с электронной наличностью как агентские отношения, а оператора — как агента, который по поручению клиента брал у него деньги и передавал другому клиенту. Второй подход развивала группа WebMoney, которая использовала производные денежные инструменты, прямо или косвенно описанные в Гражданском кодексе, такие как векселя, чеки, подарочные сертификаты и так далее. Эту стадию развития рынка можно назвать стадией Гражданского кодекса. Именно на этой стадии на базовом уровне были прописаны основные инструменты, используемые на рынке электронных платежей.

С точки зрения бухгалтерии, перечисленные инструменты работали неплохо. Разумеется, оставались вопросы, в том числе по НДС и прочему налогообложению, но в целом даже большие компании типа сотовых операторов неплохо работали с новыми финансовыми инструментами.

Одновременно по мере роста рынка появлялись и новые вопросы.

Во-первых, во всех проблемных случаях крайним оставался оператор-агент или эмитент чеков, как финальный плательщик, и возникала необходимость объяснять правоохранительным органам, что оператор является лишь посредником, выражающим свободную волю клиентов.

В 1998 году была инициирована попытка создания банковской схемы для электронных денег

Во-вторых, компании росли и становились инвестиционно привлекательными, и риск непонятной деятельности, смахивающей местами на незаконную банковскую, превратился в инвестиционный риск. В-третьих, начал формироваться «настоящий» агентский рынок, где сначала платежи принимал сотрудник агента, а потом появились привычные нам автоматические устройства. Окончательно стало понятно, что электронные деньги от агентской деятельности существенно отличаются.

Для решения этих проблем в 1998 году была инициирована попытка создания банковской схемы для электронных денег. ЦБ после консультаций с частным сектором выпустил указания 276-У и 277-У, после публикации которых у участников рынка появилась возможность описывать электронные деньги (предоплаченные карты и другие продукты) как специализированный инструмент — предоплаченный финансовый продукт (ПФП). Таким образом, из Гражданского Кодекса регулирование ушло в банковские инструменты и из функционального превратилось в институциональное.

Роль указаний 276-У и 277-У была огромной, так как они легализовали электронные деньги как самостоятельный финансовый продукт

В 2004 году банк «Таврический», являвшийся финансовым оператором группы PayCash, запустил реальную эмиссию предоплаченного финансового продукта. Однако эта схема осталась схемой одного банка в силу различных причин.

Во-первых, рамочное указание подразумевало, что будет создана система внутреннего учета и документов ЦБ, исчерпывающе описывающая свойства продукта и его обращение на рынке. По понятным причинам ЦБ не захотел делать такой объем работы для крохотного тогда рынка.

Во-вторых, другие участники рынка отнеслись к схеме прохладно, так как им казалось, и обоснованно, что банковская схема слишком жестка для эффективного и быстрого технологического развития. Тем не менее, роль указаний 276-У и 277-У была огромной, так как они легализовали электронные деньги как самостоятельный финансовый продукт.

Примерно в это же время был разработан Федеральный закон 103-ФЗ о деятельности платежных агентов. Его появление стало для участников рынка большим подспорьем, так как стало понятно, что платежные операции выходят за круг банковских проводок.

Дальнейшие попытки легализации схем электронных денег были связаны с новыми игроками и новой идеей, которая состояла в том, что раз ЦБ вполне разумно не хочет тратить большие ресурсы на маленький рынок, становится необходимым включить его в регулирование некоего массового сегмента. Так появилась идея трактовки электронных денег как предоплаченных карт, а именно в рамках положения Банка России 23-П «О порядке эмиссии банковских карт». Новая схема давала ответы на вопросы об эмиссии, учете, приеме и налогообложении.

Ближе к концу подзаконного этапа появилась интересная форма взаимодействия на рынке электронных денег

Она успешно использовалась рядом операторов как для электронных денег, так и для появившихся схем мобильной коммерции, сначала в исходном виде, потом в доработанном положении Банка России 266-П. Если быть точным, то в этот период даже один оператор мог использовать одновременно указание 277-У, агентские схемы и чековые или вексельные схемы, в зависимости от того, что и где было удобнее. Впрочем, отдельные игроки продолжали оперировать чеками и прочими небанковскими инструментами до 2017 года. Этот этап развития рынка можно назвать подзаконным с двумя уровнями: указаний (ныне практически не используемым) и положений.

Ближе к концу подзаконного этапа появилась интересная форма взаимодействия на рынке электронных денег. Участники рынка договорились с ЦБ о предоставлении информации и о некоторых «хороших практиках», то есть о том, как можно работать на рынке, а как нельзя. Например, был исключен анонимный вывод денег с кошельков и, по аналогии со 103-ФЗ, был установлен рекомендованный предел для операций с анонимными кошельками в целом. Этот механизм общения регулятора и отрасли оказался очень эффективным при последующих разработках в регулировании.

Мы переходим к современной истории, а именно к принятию закона «О национальной платежной системе»

На этом этапе регулирование рынка электронных денег могло бы остановиться, а точнее — развиваться в рамках регулирования карточных продуктов и более точной настройки соответствующих подзаконных актов. Следующими ключевыми драйверами с момента принятия Федерального закона 115-ФЗ стали вопросы противодействия отмыванию доходов, полученных преступным путем, и порядка операций без полной идентификации клиента. На этом этапе мы переходим к современной истории, а именно к принятию закона «О национальной платежной системе» 161-ФЗ, куда довольно механически было включено вполне рабочее описание электронных денег, и его дальнейшим трансформациям и настройкам. Этим закончился, пользуясь современным термином, выход электронных денег из регуляторной песочницы.

Из рассказанной формальной регуляторной истории выпало множество прекрасных кейсов. Например, о том, как группа WebMoney строила склад под свои электронные векселя, потому что, по мнению регулятора, векселя обязательно должны были иметь бумажную форму. Или о том, как банк «Таврический», запустив эмиссию виртуальных предоплаченных карт под мобильную коммерцию, в одночасье и к изумлению ЦБ стал крупнейшим карточным эмитентом на территории России. Эти истории достойны отдельной книги, но данная статья написана не об этом, а о десятилетнем эксперименте по кодификации новой технологии. Во второй части мы попытаемся выделить из этого опыта моменты, которые могут быть полезны в наше непростое время биткоинов, краудфандингов и прочих замысловатых финансовых конструкций.

Иллюстратор: Ольга Манолова