Участники Высшей ипотечной лиги подвели итоги апреля и дали повод задуматься о реальности запланированного роста объемов. Результаты удивили всех.

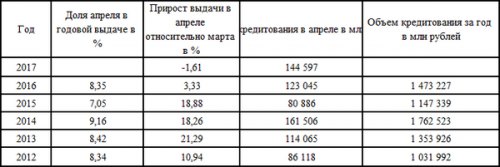

По предварительным результатам Русипотеки, объем кредитования в апреле составил 144,6 млрд рублей. Это единственный случай за последние семь лет (табл. 1), когда в апреле не увеличился объем кредитования по сравнению с мартом.

Таблица 1. Результаты кредитования в апреле

Напомним, что часть ведущих банков заявляла о планах наращивать кредитование в 2017 году среднерыночными темпами, а часть анонсировала амбициозный рост.

Ставки кредитования явно снижались, а объемы кредитования менялись неравномерно

Годовой рост прогнозировался в диапазоне 15–25%, а объемы выдачи оценивались в 1,8–1,85 трлн рублей.

К вопросу пересмотра прогнозов вернемся чуть позже, а в первую очередь посмотрим на результаты Высшей ипотечной лиги.

Апрельский мониторинг работы 24 банков и АИЖК выявил, что ставки кредитования явно снижались, а объемы кредитования менялись неравномерно.

У 12 банков в апреле зафиксирован рост объемов, а у 12 банков и АИЖК — снижение объемов.

Пятерку лидеров роста составили:

1. Банк «Зенит» — 187,41%

2. Связь-банк — 54,01%

3. Транскапиталбанк — 50,66%

4. Примсоцбанк — 45,13%

5. Банк «Российский капитал» — 38,94%

Пятерку с самым значительным уменьшением объема кредитования за месяц составили:

1. Банк «Ак барс» — 31,94%

2. Банк «Центр-инвест» — 21,17%

3. Юникредит банк — 15,93%

4. Абсолют банк — 12,60%

5. Банк «Жилфинанс» — 12,46%

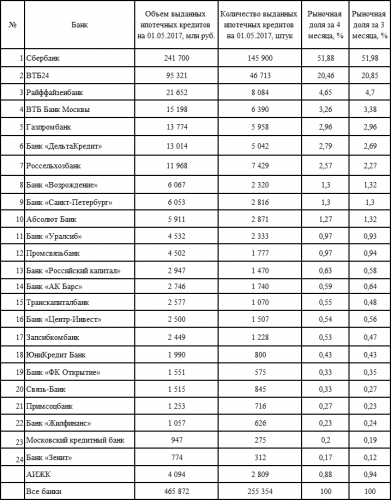

Результаты апреля (табл. 2) подтверждают такие характерные черты отечественного ипотечного рынка, как концентрация и конкуренция.

Лидирующая семерка уверено держит весомую долю рынка и сохраняет свои позиции. На них по итогам четырех месяцев приходится 88,57% от всех выданных ипотечных кредитов. Суммарная выдача равна 127,1 млрд рублей.

В следующих строках турнирной таблицы не так стабильно. Нескольких банков улучшили результаты в конкурентной борьбе. По итогам четырех месяцев на одну строчку в рейтинге поднялись четыре банка и заняли следующие места:

- Банк «Санкт-Петербург» — 9-е место,

- Банк «Уралсиб» — 11-е место,

- Банк «Российский капитал» — 13-е место,

- Транскапиталбанк — 15-е место.

Стоит особо отметить, что банк «Уралсиб» с рыночной долей 0,93% приблизился к основной части Высшей ипотечной лиги, определяемой однопроцентным порогом. При этом банки «Российский капитал» и «Уралсиб» в Высшую ипотечную лигу попали только в текущем году.

Опубликована официальная информация о практических шагах по интеграции АО АИЖК и банка «Российский капитал». Механическое сложение выдач дает увеличение рыночной доли до 1,5%. Временные и технические детали интеграции этих двух участников рынка не известны, в отличие от группы ВТБ, которая в следующем году выступит единым фронтом. Это даст группе ВТБ уже 25% рынка и освободит место Банка Москвы в первой пятерке.

Таблица 2. Высшая ипотечная лига. Итоги четырех месяцев 2017 года

Примечание. Результаты Юникредит банка приведены на основании собственных расчетов Русипотеки и имеют предварительный характер.

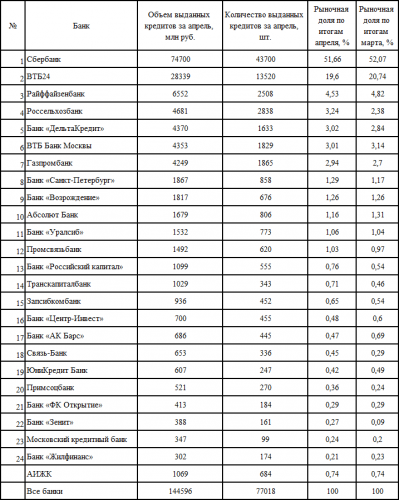

В отдельно рассматриваемых результатах за апрель перемещения внутри рейтинга также присутствуют (табл. 3):

- Россельхозбанк занял 4-е место (март — 7-е место),

- Банк «Санкт-Петербург» занял 8-е место (март — 10-е место),

- Банк «Российский капитал» занял 13-е место (март — 16-е место),

- Транскапиталбанк занял 14-е место (март — 17-е место).

С концентрацией также все стабильно. Первая семерка выдала 88% всех кредитов.

Таблица 3. Высшая ипотечная лига. Результаты за апрель 2017 года

Возвращаясь к влиянию апрельской выдачи на итоги года, можно выделить несколько обстоятельств.

Первое. Уменьшение выдач в апреле весьма незначительно. Достаточно первой семерке нарастить выдачу в мае на 5%, и сразу же появится плюс у всего рынка. При этом половина ведущих кредиторов объемы в апреле нарастила.

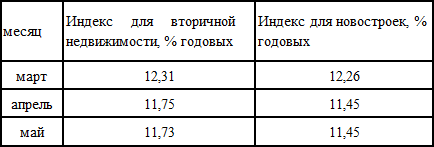

Второе. Массовое улучшение условий кредитования в апреле (табл. 4) имеет отложенный эффект. Сохранение сниженных ставок в мае дает надежду, что сначала положительная динамика может произойти при кредитовании не только новостроек, но и вторичной недвижимости с более продолжительным сроком выхода на сделку.

Таблица 4. Динамика индекса Руспотеки

Примечания.

1. Индекс рассчитывается как среднее арифметическое ставок ведущих кредиторов (более 20 и АИЖК).

2. При определении ставок кредитора использованы следующие параметры кредита и клиента: срок кредита — 15 лет, вторичное жилье и новостройка — квартиры, при условии комплексного ипотечного страхования, ставки приведены по программам, которые не требуют оплаты единовременной комиссии за снижение ставки, ставки по новостройкам приведены для аккредитованных застройщиков и без учета повышения ставки на период строительства, клиент «с улицы», доходы подтверждены 2-НДФЛ, первоначальный взнос — 30%.

Наименьший рывок последний квартал показал в кризисный 2008 год

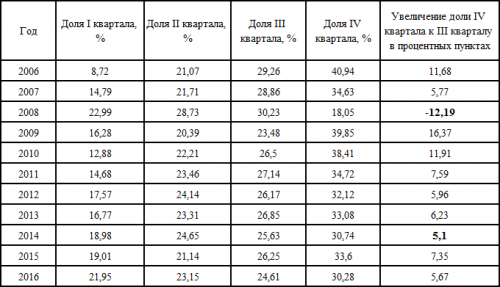

Третье. Динамика выдачи кредитов по кварталам за последние годы показывает рост объемов в последнем квартале года (табл. 5). Наименьший рывок последний квартал показал в кризисный 2008 год и рекордный 2014 год. То есть если предыдущий рекорд был с замедляющимся четвертым кварталом, то не стоит переживать и по поводу апреля, практически равного по выдаче марту.

Таблица 5. Распределение годовой выдачи по кварталам

Заключение

Ипотечные кредиторы продолжат совершенствовать продукты и продажи с целью завоевания клиентов.

Прогноз итогов года можно оставить оптимистичным с ростом выдач до 25% и рекордным годовым объемом до 1,85 трлн рублей.

В отличном результате 2017 года заинтересованы все: власть, бизнес, население, что сыграет свою положительную роль.