К моменту выхода публикации основные участники ипотечного рынка в ежедневном режиме считают итоги года и готовят победные пресс-релизы. Имеющиеся в нашем распоряжении результаты работы Высшей ипотечной лиги за ноябрь позволяют оценить количественные и качественные итоги, а также выявить факторы влияния на ипотечное жилищное кредитование в 2018 году.

Общая ситуация на ипотечном рынке

По предварительным оценкам «Русипотеки», в ноябре выдано около 127 тыс. ипотечных жилищных кредитов на сумму 242 млрд рублей.

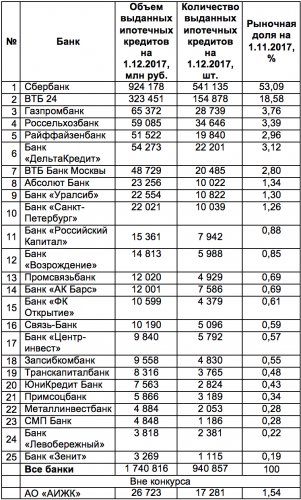

Суммарная выдача за 11 месяцев превысила 1,7 трлн рублей. Около 940 тыс. человек получили за этот период ипотечные кредиты.

В ноябре результат предыдущего месяца улучшен на 13%.

С октября ставки предложения замедлили свое снижение. Если ранее ежемесячное снижение составляло 0,3 процентного пункта, то сейчас 0,1.

На что способен рынок в декабре, мы знаем по 2014 году, когда было выдано 226,5 млрд рублей

На что способен рынок в декабре, мы знаем по 2014 году, когда было выдано 226,5 млрд рублей. Средний прирост декабря к ноябрю в период 2012–2016 годов составляет 40%. Наибольший рост – 56% – отмечался в 2015-м.Одним словом, есть чего ждать в декабре.

Предварительные итоги 2017 года можно представить так.

Сумма выданных кредитов: 1,97 трлн – 2 трлн рублей.

Количество выданных кредитов 1,05–1,07 млн штук.

Некоторый скептицизм по поводу бурного развития рефинансирования не мешает объективной оценке. После вычитания из годового объема 7% рефинансированных кредитов получается около 1,86 трлн рублей.

При любом расчете будет побит рекорд 2014 года – 1,762 трлн рублей.

Достижения участников Высшей ипотечной лиги

Мониторинг Высшей ипотечной лиги показал, что состав топ-20 остается неизменным, а перемещения внутри элитной группы все-таки происходят.

Поднялся на одну позицию и занял девятое место банк «Уралсиб». Первую десятку теперь замыкает банк «Санкт-Петербург».

В очередной раз улучшил свою позицию банк «Российский Капитал», поднявшись на 11-е место. По итогам 2016 года «Уралсиб» был на 20-м месте, а «Российский Капитал» – на 24-м.

Таблица 1. Высшая ипотечная лига. Итоги 11 месяцев 2017 года

Примечание.

1. Данные кредиторов в таблицах приведены на основании их отчетов. Исключение составляют ЮниКредит Банк, Райффайзенбанк, по которым результат рассчитан «Русипотекой».

2. Цифры по рынку в целом приведены на основе предварительной оценки «Русипотеки».

Результаты участников Высшей ипотечной лиги за ноябрь приведены в таблице 2. Для дополнительной иллюстрации конкуренции показано место в рейтинге за октябрь, которое занимал банк.

Таблица 2. Высшая ипотечная лига. Результаты ноября 2017 года

Факторы влияния на ипотечное жилищное кредитование в 2018 году

Первый. Программа субсидирования ипотечных кредитов семьям с родившимся вторым и третьим ребенком. Ставка – 6% годовых. Продукты – рефинансирование, приобретение новостройки.

Второй. Снижение ставок кредитования, которое продолжится. Можно предположить изменение темпа снижения, но общий тренд останется. Специальные предложения будут начинаться с 6%, а средняя ставка по выдаче будет стремиться к 8% годовых к концу года.

Рефинансирование будет активно использоваться и в 2018-м, но к осени возможен перелом тренда

Третий. Рефинансирование, ставшее продуктом уходящего года, будет активно использоваться и в 2018-м, но к осени возможен перелом тренда. Изменение процедуры определения нормы резервирования для реструктурированных и рефинансированных кредитов может резко повысить привлекательность работы со своими заемщиками. На пике рефинансирование может достичь 15% от объема всех выданных кредитов.

Четвертый. Технологическое развитие отрасли продолжится, особенно в части совместной дистанционной работы бизнеса и государства по направлению биометрической идентификации, регистрационных действий, обмена различной информацией. Клиентские сервисы банки будут внедрять быстро и решительно.

Пятый. Выпуск ипотечных ценных бумаг останется преимущественно техническим средством оптимизации балансов или станет реальным инструментом рефинансирования при рыночном размещении ипотечных облигаций. Опять будет стоять переходящий из года к году вопрос: когда же секьюритизация станет фактором развития отрасли?

Когда и на что выдавать ипотечный кредит в процессе приобретения новостроек?

Шестой. Реформа инвестиционно-строительной отрасли задаст много вопросов о месте ипотечного кредитования в новых схемах финансирования. Когда и на что выдавать ипотечный кредит в процессе приобретения новостроек? Вопрос управления денежной массой, которую раньше получали застройщики через долевое участие, вызовет непростые дискуссии.

Седьмой. Усиление концентрации в первой десятке ипотечного рейтинга приведет к непрерывному росту конкуренции, ускорению внедрения современных стандартов ипотечного бизнеса и к трудностям у отстающих. Задержка в развитии ипотечного проекта поставит под сомнение его целесообразность.

Восьмой. Рыночный рост пока ожидается на уровне 20%. Любой результат в диапазоне от 15% до 25% может оказаться реальным. Понятно это станет чуть позже. Фактором влияния будет стремление конкретного кредитора расти больше рынка или в органичном для себя темпе. В 2018 году цена гонки за лидером станет еще дороже, а объемы будут конфликтовать с доходностью. Как обычно, правило касается не всех. Использование коммерческого или административного доминирования позволит наращивать объем с сохранением доходности.